5 faits choquants que vous ne saviez pas sur le ratio de dépenses

De retour en 2012, SEBI avait proposé plusieurs réformes, notamment l'introduction de plans directs dans les fonds communs de placement.

A partir du 1er janvier 2013, chaque fonds commun de placement en Inde se décline en deux variantes :un plan régulier et un plan direct. Les deux versions sont exactement le même schéma, géré par les mêmes gestionnaires de fonds investissant dans les mêmes actions et obligations.

Alors, La question est, quel plan vous convient le mieux :plan direct ou plan régulier ?

Examinons en détail ces deux variantes.

Différence entre plan régulier et direct

Voici les 5 principales différences entre ces deux variantes de fonds communs de placement.

1. Définition

Les fonds de régime direct sont les fonds communs de placement où la société de gestion d'actifs (SGA) ou les sociétés de fonds communs de placement ne facturent pas de frais de distribution, frais de piste, et les frais de transaction.

Les fonds des régimes réguliers sont traditionnellement des fonds communs de placement vendus par l'intermédiaire de courtiers et d'intermédiaires.

La commission qu'ils gagnent en vendant des fonds communs de placement est ajoutée au ratio des frais du fonds.

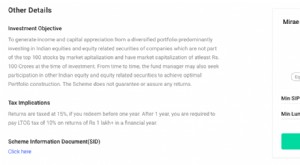

2. Différence de ratio de dépenses

Les fonds du régime direct ont des ratios de dépenses beaucoup plus bas que les fonds du régime ordinaire.

Jetez un œil à la différence dans le ratio des frais de certains fonds communs de placement populaires en deux variantes.

*Le ratio de dépenses est celui observé au 18 septembre 2018.

Vous pouvez clairement voir la différence dans les ratios de dépenses des deux variantes. Cela se traduira par une GRANDE différence dans les retours, à l'avenir.

3. Différence de valeur nette d'inventaire (VNI)

En raison de la différence de ratio de dépenses, la valeur liquidative résultante du plan direct du même fonds sera beaucoup plus élevée.

Et l'écart entre la VNI d'un plan régulier et direct ne fera qu'augmenter avec le temps.

Jetons un coup d'œil aux VNI régulières et directes des mêmes fonds communs de placement mentionnés dans le tableau précédent.

*la VNI ci-dessus est celle observée au 18 septembre 2018.

Vous pouvez clairement voir que la valeur liquidative de la version directe du même fonds commun de placement est toujours plus élevée. Plus le fonds est ancien, plus la différence de NAV est élevée.

4. Différence de rendement

Les fonds du régime direct vous procurent des rendements plus élevés que les fonds du régime ordinaire.

Cette différence peut être importante sur de longues périodes d'investissement. La différence moyenne de ratio de dépenses entre le régime direct et le régime régulier est de 0,66 %.

Bien que ce nombre puisse ne pas sembler beaucoup, ce montant est payé chaque année et avec le pouvoir de la capitalisation, il peut devenir un nombre énorme au fil des ans.

Laissez-moi vous montrer quelques exemples

Voici une comparaison entre les rendements des régimes directs et réguliers de 3 fonds communs de placement.

Pour la simplicité, J'ai pris un montant d'investissement initial de ₹ 10, 00, 000 (montant forfaitaire) dans tous les exemples.

1. Fonds SBI Bluechip

Direct Ordinaire Différence Montant de l'investissement initial 10, 00, 000₹10, 00, 0000 Durée d'investissement 5 ans5 ans0 Moy. 5 ans de retour 20,42 %19,27 % 1,15 % Montant final du retour 25, 23, 771.53₹24, dix, 515 1, 13, 256,53Comme le montre le tableau ci-dessus, il y a une différence de 1, 13, 256,53 entre les rendements du régime direct et régulier de ce fonds, avec un investissement initial de 10 , 00, 000 pendant 5 ans.

2. Fonds de petite capitalisation HDFC

Direct Ordinaire Différence Montant de l'investissement initial 10, 00, 000₹10, 00, 0000 Durée d'investissement 5 ans5 ans0 Moy. 5 ans de retour 27,11 %25,79 %1,32 % Montant final du retour 33, 18, 169.71₹31, 49, 420.04 1, 68, 749,67Comme le montre le tableau ci-dessus, il y a une différence de 1, 68, 749,67 entre les rendements du régime direct et régulier de ce fonds, . Le montant de l'investissement initial est de 10 , 00, 000 pendant 5 ans.

3. Fonds L&T Midcap

Direct Ordinaire Différence Montant de l'investissement initial 10, 00, 000₹10, 00, 0000 Durée d'investissement 5 ans5 ans0 Moy. 5 ans de retour 31,99%30,92 %1,07 % Montant final du retour 40, 05, 946,5₹38, 46, 183,35 1, 59, 763.15Comme le montre le tableau ci-dessus, il y a une différence de 1, 59, 763.15 entre les rendements du régime direct et régulier de ce fonds. Le montant de l'investissement initial est de 10 , 00, 000 pendant 5 ans.

5. Conseils professionnels

Les conseils financiers professionnels sont importants et peuvent faire une grande différence pour vos rendements. Les conseillers en fonds communs de placement peuvent vous aider à comprendre et à gérer plus efficacement vos fonds communs de placement.

Pourtant, il n'est pas nécessaire que vous dépendiez d'un conseiller en fonds communs de placement. Si vous pouvez faire vos propres recherches et bien comprendre les fonds communs de placement, vous pouvez investir dans des fonds communs de placement directs évitant ainsi les services d'un conseiller en fonds communs de placement.

Vous pouvez également engager un conseiller en fonds communs de placement indépendant pour vous conseiller également.

Bon investissement !

Avis de non-responsabilité :les opinions exprimées dans cet article sont celles de l'auteur et non celles de Groww

Fonds d'investissement public

- 3 choses à savoir avant d'acheter un fonds indiciel

- 3 choses que vous ne saviez pas sur les fonds communs de placement

- Le ratio des frais des fonds communs de placement

- ETF vs. Fonds indiciel :4 faits clés à connaître pour choisir celui qui vous convient

- Ce que vous devez savoir avant d'investir dans un fonds d'allocation multi-actifs

- Différence de ratio de dépenses entre les fonds communs de placement directs et réguliers

- Fonds d'actions ciblées sur l'Inde Franklin :tout ce que vous devez savoir à ce sujet

- ICICI Prudential lance Bharat Consumption Fund - Tout ce que vous devez savoir sur cette NFO

- Tout ce que vous devez savoir sur les fonds communs de placement conformes à la charia

-

Trois faits choquants sur les prêts sur salaire

Trois faits choquants sur les prêts sur salaire Les voies demprunt traditionnelles ne sont pas toujours disponibles lorsque vous en avez le plus besoin. Les institutions conventionnelles comme les banques vous demanderont généralement de passer par...

-

5 choses que vous ne saviez pas sur la fiscalité

5 choses que vous ne saviez pas sur la fiscalité Impôt. Nous savons tous que nous devons le payer, mais que savez-vous des systèmes fiscaux dautres pays ? Si vous avez toujours voulu savoir qui paie le plus dimpôts au monde et qui paie le moins, Vou...