L&T Emerging Business Fund et autres 3 meilleures options alternatives

Parmi tous les systèmes de petites capitalisations qui mettent l'accent sur la qualité des entreprises, L and T Emerging Businesses Fund Direct est l'un des meilleurs pour investir en 2018 et s'est distingué par des performances constantes depuis son lancement en mai 2014.

C'est l'un des fonds de petite capitalisation les plus connus du marché. Mais il a mis certaines restrictions sur les nouveaux investissements, en raison de l'intérêt des investisseurs existants.

Pour en savoir plus sur ce fonds, comment cela se rapporte à l'investisseur existant, quel est son avenir et quelles alternatives les investisseurs ont-ils maintenant, lire plus ci-dessous.

L&T Emerging Business Fund :une brève introduction

Les fonds à petite capitalisation ont un potentiel de croissance exponentiel et offrent des retours sur investissement élevés, mais sont des instruments d'investissement très risqués et volatils.

Cliquez ici pour investir dans L&T Emerging Businesses Fund Direct

Étant un fonds à petite capitalisation, ce fonds est le mieux adapté pour les investisseurs ayant un appétit pour le risque élevé et qui ont un horizon d'investissement long, disons plus de 6 ans, pour obtenir sa vraie récompense.

Examinons divers aspects de ce fonds.

L et T Emerging Fund :Informations clés

Avant de commencer à investir dans un fonds commun de placement, vous devriez examiner certaines fonctionnalités clés de base.

Date de lancement 12 mai 2014 Catégorie de fonds Actions – Petite capitalisation Type de régime Direct Évaluation par Groww 5 étoiles AUM (taille du fonds) 4, 286 Indicateur de risque Haut SIP minimum 500 SWP minimum 500 Performance par rapport à sa référence A régulièrement surperformé son indice de référence S&P BSE Small Cap TRI depuis son lancement. Âge du fonds 4 ans Ratio de dépenses 1,76% Quitter la charge En cas de rachat entre 0 an et 1 an ; La charge de sortie est de 1 % ; Taper OuvertFonds L&T pour les entreprises émergentes : Objectif

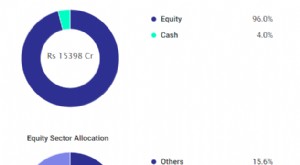

L'objectif de ce fonds est de générer une appréciation du capital à long terme à partir d'un portefeuille diversifié composé principalement d'actions et de titres liés aux actions, y compris les dérivés actions, sur les marchés indiens, le thème principal étant les entreprises émergentes, c'est-à-dire actions à petite capitalisation.

Selon ce fonds, Les entreprises émergentes sont des entreprises qui sont généralement à un stade précoce de développement et qui ont le potentiel d'augmenter leurs revenus et leurs bénéfices à un taux plus élevé par rapport au marché plus large.

Le Régime pourrait également investir en plus dans des titres étrangers.

Pourtant, comme pour tout fonds commun de placement en actions, il ne peut y avoir aucune assurance que l'objectif d'investissement du Scheme sera réalisé et le Scheme n'assure ou ne garantit aucun rendement.

Performance de Fonds L&T pour les entreprises émergentes

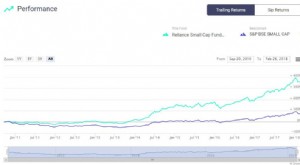

Ce fonds a généré des rendements élevés au fil des ans et a constamment surperformé son indice de référence. C'est un fonds à haut risque qui a donné un rendement de 30,76 % depuis son lancement.

Ce fonds a constamment battu son indice de référence depuis son lancement. Une augmentation substantielle de la performance au cours des 4 dernières années a valu à ce fonds une très bonne réputation dans la catégorie des petites capitalisations.

Il s'agit de l'un des fonds à petite capitalisation les plus attrayants d'Inde à l'heure actuelle et a été bien noté par presque toutes les agences de notation. Bien que ce fonds soit nouveau dans la catégorie des petites capitalisations, il a certainement fait sa marque sur le marché.

Le seul inconvénient de ce fonds est qu'il n'a pas connu de marchés baissiers vraiment difficiles comme celui de 2008, car il a fait ses débuts beaucoup plus tard.

Aussi, le seul défi auquel ce fonds est actuellement confronté est la taille croissante de ses actifs sous gestion, avec des actifs de plus de 4286 crores en mai 2018.

L&T Emerging Businesses Fund Direct :Gestionnaire de fonds

Ce fonds est géré par :

M. Karan Desai depuis février 2017

Éducation: M. Desai a fait Bcom de l'Université de Mumbai et Msc Investments de l'Université de Birmingham.

De l'expérience: Auparavant, il travaillait chez L&T Investment Management, HNI &Institutionnel, et Comptabilité &Fiscalité

Fonds gérés :

- L&T Arbitrage Opportunities Fund – depuis février 2017

- L&T Business Cycles Fund – depuis février 2017

- L&T Equity Fund– depuis février 2017

- L&T India Large Cap Fund – depuis février 2017

- L&T India Prudence Fund – depuis février 2017

M. Soumendra Nath Lahiri depuis avril 2014

Éducation: M. Lahiri est un B.Tech et PGDM de l'IIM Bangalore.

De l'expérience: Avant de rejoindre L&T Mutual Fund, il a travaillé avec Canara Robeco AMC Co. Ltd., Emkay Investment Managers Ltd, Fortune Capitale, DSP Black Rock Investment Managers Pvt. Ltd.

Fonds gérés :

- L&T Dynamic Equity Fund – depuis novembre 2012

- L&T Equity Fund – depuis novembre 2012

- L&T India Prudence Fund – depuis novembre 2012

- L&T India Special Situations Fund – depuis novembre 2012

- Fonds d'infrastructure L&T – depuis novembre 2012

- L&T Tax Advantage Fund – depuis novembre 2012

- L&T Midcap Fund – depuis juin 2013

Pourquoi investir L&T Mutual Fund Limited dans le L&T Emerging Businesses Fund ?

Un fonds commun de placement choisit généralement d'arrêter de nouveaux investissements lorsqu'il y a une pénurie perçue d'opportunités d'investissement et dans l'intérêt de ses investisseurs existants.

Bien que tous les fonds communs de placement AMC aspirent à la croissance des actifs sous gestion (AUM), car cela signifie plus de revenus grâce aux frais de gestion, qui sont facturés en pourcentage de chaque roupie gérée, beaucoup ne peuvent pas maintenir un gros AUM.

Donc, parfois, le fonds peut choisir de rester sur les liquidités jusqu'à ce que le marché s'ouvre pour des investissements judicieux.

L&T Mutual Fund a temporairement suspendu les entrées dans L&T Emerging Businesses Fund à compter du 11 décembre 2017.

Cette suspension comprenait, tous les nouveaux abonnements, y compris les nouveaux switch-ins, les plans d'investissement systématiques (SIP), et les plans de transfert systématique (STP) et les conditions des restrictions sont :

- Toutes les nouvelles demandes d'abonnements / switch-ins dans le schéma d'un montant supérieur à 2 , 00, 000 par jour et par investisseur ;

- Nouvelles inscriptions dans le cadre des STP au Régime en une seule tranche d'un montant supérieur à 2 , 00, 000.

Cette décision n'a eu aucun impact négatif sur les investissements existants, comme le montrent les performances de L&T Emerging Business Fund Direct après l'annonce. En réalité, c'est dans le meilleur intérêt des investisseurs existants.

Que faire lorsque les fonds communs de placement imposent des restrictions d'investissement?

Ce n'est pas aussi grave que les conditions de restrictions imposées dans le cas d'autres fonds communs de placement à petite capitalisation comme le fonds SBI Small and Mid cap ou le fonds Reliance Small Cap.

Vous pouvez toujours investir un montant inférieur à 2 , 00, 000 par jour – ce qui est un montant important, et augmentez lentement votre richesse.

En réalité, SIP et STP sont les meilleurs modes d'investissement dans tous les fonds communs de placement axés sur les actions par rapport au montant forfaitaire

Le SIP est l'un des meilleurs moyens d'investir et une méthode testée pour minimiser les risques tout en bénéficiant de bons rendements, par régulier, investissement périodique, sur un long horizon.

La plupart des gens utilisent aujourd'hui le SIP comme méthode d'investissement dans des fonds communs de placement. Une fois que vous vous êtes habitué aux SIP, et avoir un surplus de fonds à investir, vous pouvez explorer l'option des STP.

STP vous aide à transférer un montant fixe d'un fonds commun de placement particulier (généralement un fonds de dette) à un autre (généralement un système axé sur les actions) au sein de la même société de fonds. Lorsque vous configurez un STP, vous demandez en fait à la société de gestion de fonds de vendre une partie de votre investissement dans un fonds de dette et d'investir l'argent dans un autre programme.

L'idée de base derrière un STP est de gagner un peu plus sur le montant forfaitaire pendant qu'il est déployé dans des régimes axés sur l'équité. Les fonds de dette excellent par rapport au compte bancaire d'épargne normal en termes de rendement de vos investissements.

La plupart des conseillers financiers et un grand nombre d'investisseurs préfèrent investir dans des fonds communs de placement en actions via des SIP et des STP.

Mais au cas où vous souhaiteriez investir une somme forfaitaire ou un montant supérieur à 2, 00, 000 dans la catégorie des fonds communs de placement à petite capitalisation, il est préférable de choisir des programmes alternatifs qui correspondent à votre profil de risque et à votre horizon d'investissement. L&T Emerging Business Fund Direct n'est pas le seul fonds commun de placement à bonne performance dans la catégorie des petites capitalisations.Meilleurs fonds à investir au lieu du fonds L&T pour les entreprises émergentes - Direct

Où investir au lieu de L&T Emerging Business Fund Direct ? Il existe de bonnes options alternatives dans la catégorie des petites capitalisations qui ont affiché de bonnes performances ces derniers temps.

1. Fonds HDFC à petite capitalisation – Direct

Ce fonds a généré des rendements élevés au fil des ans et a constamment surperformé son indice de référence. C'est un fonds à haut risque qui a donné un rendement de 23,74 % depuis son lancement.

Voici les informations clés sur HDFC Small Cap Fund – Direct

Date de lancement 01 janvier 2013 Catégorie de fonds Actions – Petite capitalisation Type de régime Direct Évaluation par Groww 5 étoiles AUM (taille du fonds) 2, 152 Indicateur de risque Haut SIP minimum 500 SWP minimum 500 Performance par rapport à sa référence A régulièrement surperformé son indice de référence NIFTY Smallcap 100 TRI depuis son lancement. Âge du fonds 5 ans Ratio de dépenses 0,93% Quitter la charge En cas de rachat entre 0 an et 1 an ; La charge de sortie est de 1 % ; Taper OuvertLes rendements annuels sur les années de ce fonds sont :

Si le fonds a incontestablement marqué sur le plan de la performance, il a également réussi à maintenir ses paramètres de risque inférieurs à l'indice de référence, ce qui a permis d'améliorer le profil risque-rendement.

L'objectif d'investissement du régime est de générer une croissance du capital à long terme à partir d'un portefeuille activement géré d'actions et de titres liés aux actions, y compris les dérivés d'actions.

2. Sundaram SMILE Fund – Direct

Il s'agit d'un fonds commun de placement axé sur les actions à petite capitalisation lancé le 02 janvier 2013. C'est un fonds à haut risque et qui a généré un rendement de 23,67 % depuis son lancement.

Voici les informations clés sur Sundaram SMILE Fund – Direct

Date de lancement 01 janvier 2013 Catégorie de fonds Actions – Petite capitalisation Type de régime Direct Évaluation par Groww 4 étoiles AUM (taille du fonds) 1, 481 Indicateur de risque Haut SIP minimum Non supporté SWP minimum 500 Performance par rapport à sa référence A régulièrement surperformé son indice de référence S&P BSE Small Cap TRI depuis son lancement. Âge du fonds 5 ans Ratio de dépenses 1,78 % Quitter la charge Si pari racheté. 0 an à 1 an ; La charge de sortie est de 1 % ; Taper OuvertLes rendements annuels sur les années de ce fonds sont :

Le programme cherche à obtenir une appréciation du capital en investissant principalement dans des actions diversifiées qui sont généralement appelées actions à petite capitalisation.

Bien que la performance de ce fonds soit faible par rapport à son homologue sur une période d'un an, ce fonds à petite capitalisation est idéal pour les investissements à long terme et a un potentiel de croissance plus élevé.

3. Croissance du fonds Aditya Birla Sun Life à petite et moyenne capitalisation

Il s'agit d'un fonds commun de placement axé sur les actions de petite et moyenne capitalisation lancé le 1er janvier 2013. C'est un fonds à haut risque qui a généré un rendement de 25,08 % depuis son lancement.

Voici les informations clés sur Aditya Birla Sun Life Small et Mid Cap Fund – Direct

Date de lancement 01 janvier 2013 Catégorie de fonds Actions – Mid Cap Type de régime Direct Évaluation par Groww 5 étoiles AUM (taille du fonds) 1, 866 Indicateur de risque Haut SIP minimum 1000 SWP minimum Non supporté Performance par rapport à sa référence A régulièrement surperformé son indice de référence NIFTY Mid cap 100 depuis son lancement. Âge du fonds 5 ans Ratio de dépenses 1,23% Quitter la charge Si pari racheté. 0 an à 1 an ; La charge de sortie est de 1 % ; Taper OuvertLes rendements annuels sur les années de ce fonds sont :

L'objectif de ce programme est de générer une appréciation du capital à long terme cohérente en investissant principalement dans des actions et des titres liés à des actions de sociétés considérées comme des petites et moyennes capitalisations.

Le régime peut également investir une certaine partie de son corpus dans des titres à revenu fixe, y compris des instruments du marché monétaire, afin de répondre ponctuellement aux besoins de liquidité.

Conclusion

Vous savez que les fonds de petite et moyenne capitalisation sont extrêmement risqués. Bien que ces fonds aient le potentiel de générer des rendements supranormaux, ils peuvent entraîner des pertes importantes lorsque le marché prend un virage.

Si vous souhaitez investir un montant échelonné de plus de 2 , 00, 000 ou un montant forfaitaire investir, vous pouvez choisir le meilleur fonds commun de placement alternatif dans la catégorie des petites capitalisations et atteindre vos objectifs de placement.

Bon investissement !

Avis de non-responsabilité :les opinions exprimées ici sont celles de l'auteur et ne reflètent pas celles de Groww.

Fonds d'investissement public

- Risques et coûts des fonds du marché monétaire

- Avantages et inconvénients des fonds communs de placement

- Avantages et inconvénients du Fonds de croissance

- Le Fonds de croissance et de revenu

- Risques et avantages des fonds de matières premières

- Comment investir dans un fonds commun de placement de premier ordre

- 3 qualités nécessaires d'un gestionnaire de fonds de premier plan

- Alpha et risque des fonds communs de placement

- Valeur R au carré et risque lié aux fonds communs de placement

-

Les 15 meilleurs conseils comptables pour les petites entreprises et les startups

Les 15 meilleurs conseils comptables pour les petites entreprises et les startups Une bonne gestion des finances dune entreprise, et avoir quelquun qui se consacre à ce processus, est un élément crucial du succès pour les petites entreprises et les startups. Selon le Bureau of La...

-

Les meilleurs tweets d'Elon Musk sur Bitcoin et autres crypto-monnaies

Les meilleurs tweets d'Elon Musk sur Bitcoin et autres crypto-monnaies Les tweets de Musk sur Bitcoin et dautres crypto-monnaies ont eu un impact considérable sur le marché des devises numériques Lancien président américain Donald Trump et lentrepreneur technologique E...