Les grandes raisons pour lesquelles les investisseurs choisissent l'immobilier - et comment vous pouvez aussi

En tant que vice-président des investissements dans une entreprise de technologie financière, c'est mon travail de prêter une attention particulière aux tendances et aux progrès en constante évolution dans le monde de l'argent. Travailler chez Fundrise signifie également que je suis directement impliqué dans le développement du secteur de l'investissement immobilier - l'un des secteurs financiers qui avait le plus besoin d'innovation - et m'a permis d'observer certaines des avancées importantes dans l'investissement immobilier. Spécifiquement, Je pense à la façon dont de nombreux investisseurs avisés ont commencé à utiliser l'immobilier - un classique alternative classe d'actifs — en tant que coeur composante de leurs portefeuilles d'investissement.

Et je suis heureux de dire que j'ai de bonnes nouvelles: Comme les solutions modernes ont fait de l'immobilier un investissement moins alternatif et plus un incontournable pour les investisseurs, il a fait ses preuves en tant que classe d'investissement riche en opportunités, avec des avantages potentiels et des avantages substantiels pour les portefeuilles de presque tous les types.

Quels types d'avantages et de bénéfices ? Pensez trésorerie fiable, une diversification historiquement puissante, potentiel de croissance à long terme, pour n'en nommer que quelques-uns.

Il y a encore de meilleures nouvelles, trop: Aujourd'hui, les investisseurs disposent d'une mine d'outils sophistiqués, façons variées de devenir investisseurs immobiliers. Cela inclut même une option - Fundrise - qui a intégré les avantages traditionnels de l'immobilier du marché privé avec des solutions technologiques de pointe, doter ces investissements d'une sorte de transparence, efficacité axée sur l'utilisateur, et intuitive que les investisseurs d'aujourd'hui privilégient dans leurs systèmes financiers les plus avancés.

Donc, dans cet esprit, commençons par examiner de plus près quelques-unes des principales raisons pour lesquelles de nombreux investisseurs choisissent l'immobilier, puis couvrir les options disponibles pour les investisseurs d'aujourd'hui pour ajouter de l'immobilier à leurs portefeuilles.

Réduire la volatilité

Il n'existe pas d'investissement qui ne connaît pas de changements de prix :chaque classe d'actifs évolue vers le haut et vers le bas, donné suffisamment de temps. La bourse monte, et, finalement, inévitablement, la bourse chute. La sagesse classique est d'attendre assez longtemps pour voir l'équilibre s'installer dans le noir.

Cependant, certains types d'investissements sont incontestablement moins volatils que d'autres - et les investisseurs qui choisissent l'immobilier le font souvent en sachant qu'il peut ajouter une stabilité globale à leur portefeuille.

La nature de l'immobilier - son direct, utilisation tangible – rend certains investissements dans la classe d'actifs plus résistants aux vents du changement, ce qui peut parfois faire plonger les salles des marchés boursiers dans un tumulte vertigineux. La valeur de l'immobilier est évidente, mais puissamment persistant :après tout, les gens ont toujours besoin d'un endroit pour vivre, les entreprises ont besoin de bureaux, et les magasins de détail ont besoin de vitrines pour gérer leurs activités. Un bien immobilier privé solide a une valeur solide sur n'importe quel marché. Tout changement dans les prix de l'immobilier sera souvent sensiblement différent des changements sur le marché public - et souvent à des extrêmes moins extrêmes - de manière à fournir un lest stabilisateur au reste d'un portefeuille.

Si un investisseur s'expose à différentes vagues de volatilité, alors il y a plus de chances que la performance globale de leur portefeuille puisse résister à n'importe quel ralentissement; c'est l'une des idées fondamentales de la diversification. Une règle empirique que j'ai souvent vue est que les investisseurs institutionnels visent à allouer 10 à 20 % de leurs portefeuilles à l'immobilier pour cette même raison. La diversification est un investissement fondamental qui tous les investisseurs peuvent en bénéficier, car il atténue à la fois les pertes et a historiquement conduit à des rendements plus élevés dans l'ensemble.

Flux de revenus supplémentaires

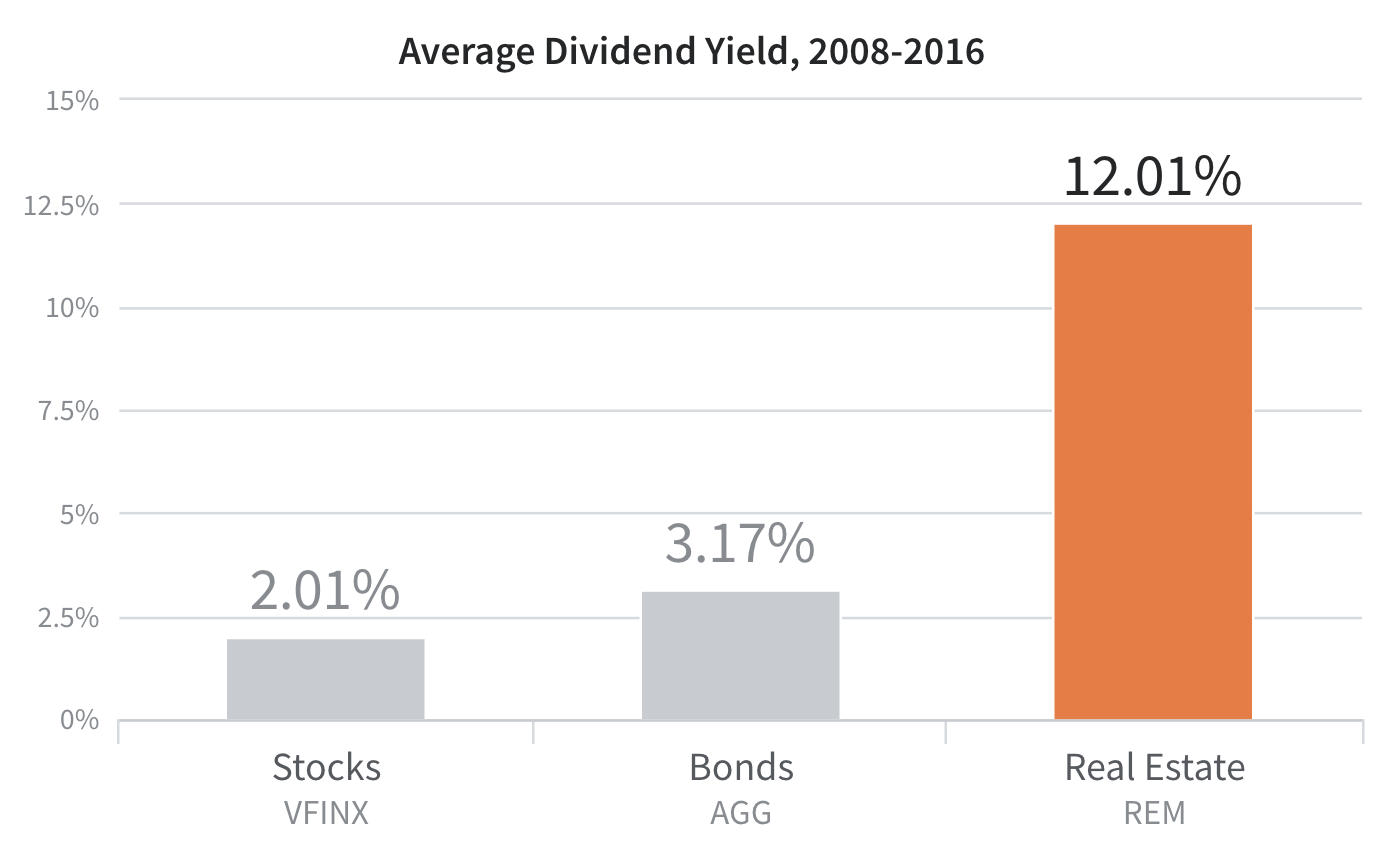

Comme je l'ai écrit dans un article de blog Mint l'année dernière, investir dans l'immobilier est l'un des moyens les plus simples de gagner un revenu supplémentaire. En tant que classe d'actifs, l'immobilier est un moyen naturellement optimal d'établir une trésorerie indépendante :pour certains types d'investissements immobiliers, une partie importante des rendements est le résultat direct de la perception des loyers par les propriétés. Pour les investisseurs, cela signifie souvent fiable, flux de dividendes substantiels.

Les informations présentées ci-dessus représentent le rendement du dividende annuel moyen du Vanguard 500 Index Fund (VFINX), le FNB iShares Core Aggregate Bond (AGG), et le FNB iShares Mortgage Real Estate Capped (REM), de 2008 à 2016. Source :Cours historiques de Yahoo Finance.

Pourquoi est-ce important ? Certaines études ont montré une corrélation convaincante entre les individus avec de multiples sources de revenus et le fait qu'ils finissent par devenir des millionnaires autodidactes. Plus vous pouvez vous libérer d'une seule source de revenus, plus vous avez de flexibilité avec vos finances et moins vous êtes exposé au risque de ruine.

Il y a aussi l'avantage inhérent de collecter plus de vos retours sur une base continue, sur la durée de vie de votre investissement. La majorité des investissements boursiers ne rapportent des rendements significatifs qu'à leur conclusion, comme plus-values, lorsqu'un investisseur vend sa position dans les titres.

L'immobilier paie fréquemment une partie substantielle de ses rendements potentiels en versements réguliers, ce qui signifie que vous, l'investisseur, avoir la possibilité de bénéficier de cet argent, dans la main, comme bon vous semble. Cela pourrait signifier continuer à développer vos finances ailleurs, ou réinvestir directement dans l'immobilier et augmenter la performance de votre investissement sur le long terme.

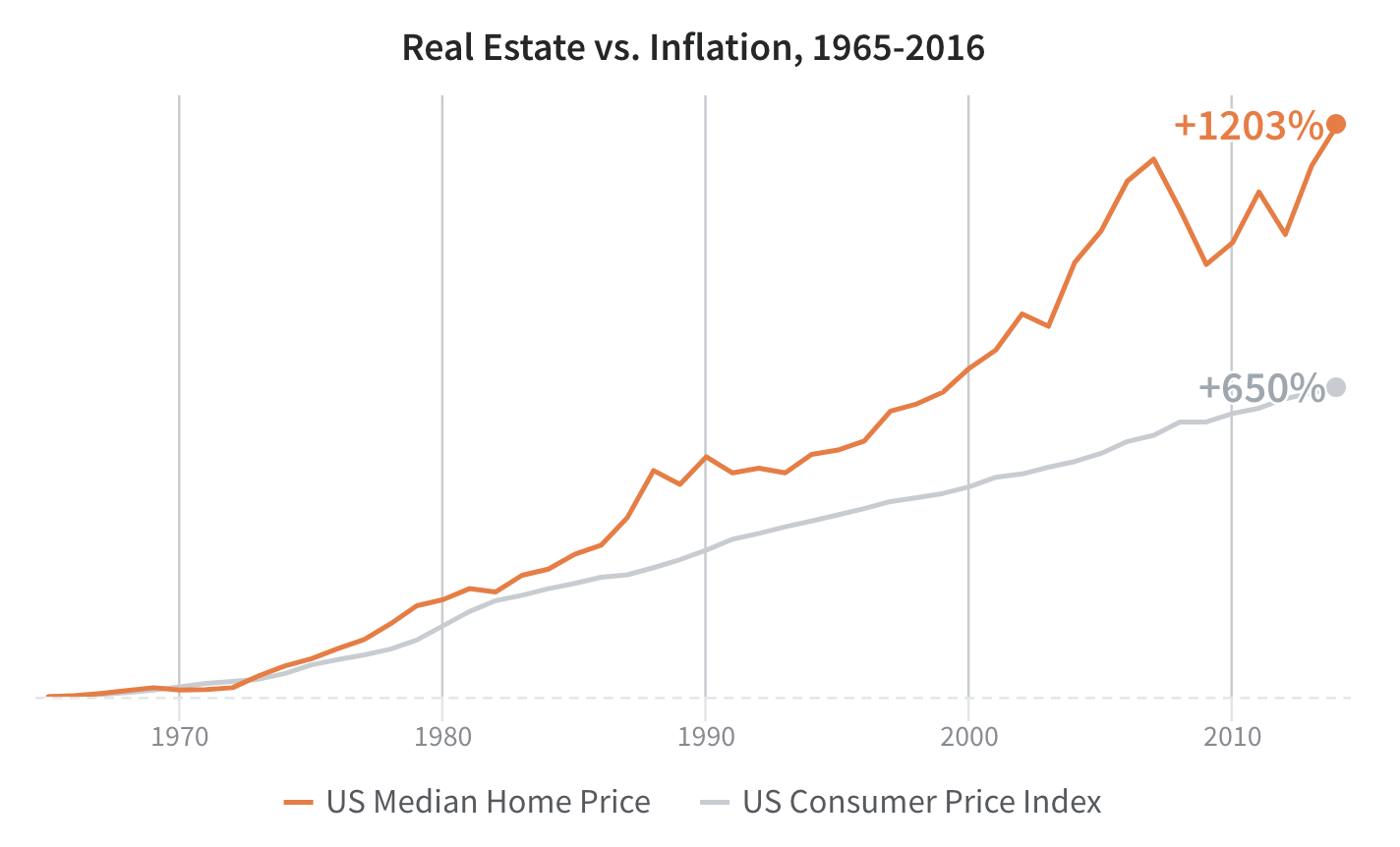

Protection contre l'inflation

Également en raison de la capacité de l'immobilier à générer des revenus sur une base continue, un bon investissement immobilier peut constituer une puissante protection contre l'inflation. Les flux de trésorerie potentiels de l'immobilier signifient que les rendements peuvent augmenter avec l'inflation de l'économie au sein de l'économie qui l'entoure. À mesure que le coût de la vie augmente, le loyer peut suivre, et cela signifie que les paiements de dividendes représentent des rendements qui peuvent correspondre aux tendances économiques générales.

Cette capacité est, de nouveau, étroitement liée au rôle de l'immobilier en tant qu'actif dur. Il fournit et récolte une valeur intrinsèque qui peut souvent résister l'agitation du marché, simplement par ses usages évidents :comme résidences, Lieux de travail, centres de fabrication, etc. Elle a un rôle indispensable et considérable dans la société où elle existe. Cela signifie que ses propriétaires en bénéficient automatiquement, financièrement, quand les gens paient nécessairement pour l'utiliser.

Mais il y en a un autre, raison encore plus évidente :l'immobilier profite de la rareté naturelle. Il n'y a qu'une quantité limitée de terres dans une zone donnée. Au fur et à mesure que les villes grandissent, la demande immobilière augmente, dont l'offre est naturellement contrainte par la géographie. Vous avez probablement entendu la citation apocryphe, souvent attribué à l'homme aux plaisanteries apparemment infinies, Mark Twain : « Achetez un bien immobilier - ils ne le font plus. » Avec la rareté, bien sûr, vient l'appréciation naturelle.

Et les investisseurs qui détiennent des participations dans cet immobilier peuvent voir leurs rendements augmenter proportionnellement, régulièrement, détenant un tampon contre l'inflation que certains actifs d'investissement traditionnels n'ont tout simplement pas.

Certains biens immobiliers présentent de sérieux avantages fiscaux

Une discussion sur les avantages de l'immobilier serait incomplète sans une mention des nombreux avantages fiscaux potentiels disponibles pour les investisseurs. Bien sûr, qu'un investisseur soit ou non admissible aux avantages fiscaux de l'immobilier dépend entièrement de sa situation financière spécifique - et de la méthode exacte qu'il utilise pour investir - mais j'ai vu le traitement fiscal de l'immobilier devenir un facteur décisif dans le choix de nombreuses personnes d'investir.

Par exemple, l'échange 1031 est une règle qui profite potentiellement aux investisseurs qui choisissent d'accéder à des propriétés immobilières par achat direct. Ces échanges permettent aux investisseurs de différer le paiement de l'impôt sur les plus-values sur la vente d'une propriété en réinvestissant le produit dans une nouvelle propriété. Essentiellement, un 1031 Exchange permet à un investisseur de préserver les capitaux propres bruts tirés d'un investissement immobilier, augmenter leur pouvoir d'achat sur leur prochain investissement. Il convient aux investisseurs qui aiment jouer un rôle plus actif dans leurs acquisitions immobilières et prévoient de conserver leur investissement dans l'industrie au cours de plusieurs transactions.

Pendant ce temps, la nouvelle loi fiscale fédérale de l'année dernière a introduit un allégement fiscal pour ceux qui investissent par l'intermédiaire de FPI et perçoivent un revenu en conséquence. Lié au fait que les REIT sont structurés comme des entités pass-through, Les investisseurs en FPI ont désormais la possibilité de demander jusqu'à 20 % de déduction sur les revenus générés par ces investissements. Bien qu'il existe des restrictions et des variations sur la façon dont cette déduction est appliquée, cela signifie que de nombreux investisseurs en FPI peuvent désormais anticiper un allégement fiscal intégré dans le cadre de leur investissement. En outre, il s'agit d'un avantage fiscal applicable directement pour nos investisseurs chez Fundrise. En savoir plus à ce sujet ici.

Comme dernier exemple, la nouvelle loi fiscale a également introduit le programme Opportunity Zone, qui a un potentiel fiscal vraiment profond. Ce programme encourage les investissements privés dans les communautés à faible revenu à travers les États-Unis en offrant des incitations fiscales sur les gains en capital aux investisseurs de la zone d'opportunité. Le programme Opportunity Zone comprend une combinaison de zones d'opportunité (l'opportunité d'investissement) et de fonds d'opportunité (le véhicule d'investissement). En échange d'un investissement dans les zones d'opportunité via des fonds d'opportunité, les investisseurs peuvent recevoir de nouveaux, des incitations fiscales substantielles sur les plus-values, y compris les options de report et de réduction d'impôt sur le capital investi ainsi que la possibilité d'éliminer les impôts sur les gains en capital réalisés par la suite sur les investissements du fonds Opportunity.

De nouveau, ceci n'est qu'un aperçu bref et simplifié des avantages fiscaux potentiels de l'immobilier, mais l'un des principaux points à retenir est que les avantages potentiels sont substantiels et disponibles pour les investisseurs immobiliers de nombreux types :ceux qui découvrent l'immobilier, ceux qui la connaissent depuis longtemps, investisseurs actifs, investisseurs passifs, et plus.

Du « pourquoi » au « comment »

N'oubliez pas :chacun des points discutés ci-dessus représente un avantage de l'investissement immobilier avec une valeur potentielle pour tous investisseurs, pas seulement ceux qui ont une expérience passée dans l'immobilier. Chaque portefeuille d'investissement peut être renforcé en ajoutant de nouvelles sources de revenus, se couvrir contre l'inflation, et les intérêts du marché privé. Vous n'avez pas besoin d'être certain type de l'investisseur d'exiger ces avantages - il suffit de savoir où demander.

Ce qui nous amène à une liste rapide de quelques façons d'investir dans l'immobilier :

Acheter une propriété directement. C'est le genre d'investissement immobilier que vous connaissez peut-être grâce aux émissions de télévision populaires sur HGTV - pensez à réparer et à retourner. Vous avez également plus que probablement été du côté payant d'une situation de locataire-locataire ; imaginez simplement être le propriétaire et percevoir le loyer chaque mois.

Les grands défis ici concernent le montant substantiel du capital qu'il peut prendre pour acheter une propriété et, si vous envisagez de le posséder pour une période prolongée, tel qu'il est nécessaire avec un bien locatif, la quantité de travail et d'entretien qu'exige ce type d'investissement.

Acheter des actions d'une FPI. Un FPI - ou une fiducie de placement immobilier - est un peu comme un fonds commun de placement pour les actions. Une FPI est un fonds qui peut détenir de nombreux biens immobiliers distincts; lorsque vous investissez dans une FPI, vous achetez des actions du fonds global, ce qui vous donne une exposition à un large éventail de propriétés individuelles. Contrairement à l'achat d'une propriété directement, vous n'avez pas besoin d'une grosse somme d'argent pour démarrer avec une FPI - juste assez pour acheter le nombre d'actions que vous préférez.

Cependant, tous les FPI ne sont pas créés égaux. Certains des plus familiers sont structurés pour être négociés sur les marchés publics… et cela signifie qu'ils sacrifient une grande partie de la valeur qui marché privé l'immobilier peut offrir. Selon la façon dont vous investissez dans une FPI, vous pourriez également vous retrouver à payer des frais de gestion de compte et de courtage, ce qui peut réduire vos rendements totaux possibles.

Investissez avec Fundrise. Fundrise offre aux investisseurs de tous niveaux un accès direct à l'immobilier du marché privé, avec toute la commodité et l'abordabilité des FPI non négociées typiques, ainsi qu'une plateforme d'investissement en ligne qui utilise une suite de solutions de pointe pour offrir une transparence extrême, un aperçu constant de la performance des investissements, et des frais de compte minimaux.

En plus de ces avantages, L'immobilier Fundrise représente de véritables investissements sur le marché privé - des propriétés haut de gamme qui sont disponibles via Fundrise et nulle part ailleurs, répondre à un large éventail de types d'investissement, avec une gamme variée de taille, taper, et l'emplacement.

Quelle que soit votre expérience dans l'immobilier, ou investir en général, gardez toujours cela à l'esprit :ce n'est pas parce que certaines opportunités n'étaient pas disponibles pour de nombreux investisseurs dans le passé que vous devriez les ignorer maintenant.

Nous vivons une époque révolutionnaire pour les finances personnelles, où les nouvelles innovations technologiques, des solutions d'affaires, et l'échange d'informations signifie qu'il est possible pour chaque investisseur de mettre en place un système sophistiqué, portefeuille mature. La finance connaît un flux constant d'innovations et de développements passionnants. Mais même si l'investissement change et devient plus convivial d'année en année, l'immobilier reste une option d'investissement indispensable pour se constituer un patrimoine, tout comme cela a été pendant des milliers d'années… et comme je pense que cela continuera à être pour beaucoup, de nombreuses années à venir.

Kendall Davis dirige l'équipe d'investissement chez Fundrise, la première plateforme d'investissement pour créer un moyen peu coûteux pour quiconque de débloquer les rendements historiquement constants et exceptionnels de l'immobilier. Depuis son arrivée en 2014, Kendall a noué des relations avec les investisseurs pour l'entreprise, en se concentrant sur tous les aspects de l'expérience des investisseurs Fundrise et en poursuivant la mission de l'entreprise de démocratiser l'investissement immobilier. Restez au courant des dernières actualités de Fundrise via leurs canaux sociaux :Facebook, Twitter et LinkedIn.

Collecte de fonds, LLC (« Fundrise ») exploite un site Web à fundrise.com (le site"). En utilisant le Site, vous acceptez la levée de fonds Conditions d'utilisation et Politique de confidentialité . Les performances passées ne préjugent pas des résultats futurs. Tout retour historique, rendements attendus, ou les projections de probabilité peuvent ne pas refléter les performances futures réelles. Tous les titres comportent des risques et peuvent entraîner une perte partielle ou totale. Bien que les données que nous utilisons provenant de tiers soient considérées comme fiables, nous ne pouvons garantir l'exactitude ou l'exhaustivité des données fournies par les investisseurs ou d'autres tiers. Ni Fundrise ni aucune de ses sociétés affiliées ne fournissent de conseils fiscaux et ne déclarent en aucune manière que les résultats décrits dans les présentes entraîneront des conséquences fiscales particulières. Les investisseurs potentiels doivent s'entretenir avec leurs conseillers fiscaux personnels concernant les conséquences fiscales en fonction de leur situation particulière. Ni Fundrise ni aucune de ses sociétés affiliées n'assument la responsabilité des conséquences fiscales pour tout investisseur de tout investissement. Divulgation complète

Les circulaires d'offre déposées publiquement des émetteurs parrainés par Rise Companies Corp. (société mère de Fundrise), qui ne sont pas tous actuellement qualifiés par la Securities and Exchange Commission, peut être trouvé à fundrise.com/oc .

©2018 Levée de fonds, LLC. Tous les droits sont réservés. eREIT, eFund et eDirect sont des marques déposées de Rise Companies Corp. Fièrement conçu et codé à Washington, DC.

investir

-

Comment trouver un nouvel emploi que vous aimez

Comment trouver un nouvel emploi que vous aimez Que vous préfériez travailler à distance ou vous rendre dans un bureau, une recherche demploi peut être une période passionnante pleine de possibilités. Lénergie que vous ressentez pendant que vous ch...

-

Comment obtenir votre première carte de crédit et accumuler du crédit

Comment obtenir votre première carte de crédit et accumuler du crédit Quand mon mari a voulu me proposer, nous venions de terminer luniversité. Il est allé dans une bijouterie du centre commercial et a choisi la plus jolie bague de fiançailles quil pouvait raisonnableme...

-

Établir un budget pour les adolescents :comment commencer

Établir un budget pour les adolescents :comment commencer Lun des plus grands regrets des gens en ce qui concerne leurs finances est :jaurais aimé avoir commencé plus tôt. Les gens auraient aimé avoir commencé à épargner plus tôt, et la meilleure façon de le...

-

Comment encaisser un chèque dans un magasin d'encaissement de chèques

Comment encaisser un chèque dans un magasin d'encaissement de chèques Chèque de signature de femme Les magasins et services dencaissement de chèques sont des options courantes pour les ménages que la Federal Deposit Insurance Corporation qualifie de non bancarisés et s...