Investissements à court terme à considérer en 2020

Pour beaucoup, savoir où investir son argent peut être éprouvant pour les nerfs, surtout s'il s'agit d'un compte à long terme auquel ils ne peuvent pas accéder immédiatement sans s'exposer à des frais ou à des pénalités. Heureusement, il existe une variété de placements à court terme que vous pouvez envisager pour faire croître votre patrimoine et vous en retirer plus rapidement.

Il est difficile de savoir quels sont les meilleurs investissements à court terme, car cela dépend des conditions actuelles du marché et de vos propres objectifs financiers. Aujourd'hui, les investissements à court terme sont encore plus difficiles à comprendre car la pandémie de COVID-19 fait fluctuer les conditions du marché. Cependant, il existe une variété d'investissements à court terme qui méritent d'être envisagés. Au dessous de, nous couvrirons des exemples d'investissement à court terme tout au long de cet article pour vous donner une meilleure compréhension de vos options.

Lisez de bout en bout pour découvrir les investissements à court terme qui s'offrent à vous, ou parcourez différents placements à court terme en utilisant les liens ci-dessous.

- Que sont les investissements à court terme ?

- Types de placements à court terme

Que sont les investissements à court terme ?

Vous avez probablement entendu le terme jeté ici et là, mais que sont les investissements à court terme ? La définition de l'investissement à court terme considère investissements à court terme , également appelés placements temporaires ou valeurs mobilières de placement, comme des investissements qui peuvent produire des retours rapidement, généralement en 5 ans ou moins.

Les gens peuvent placer leur argent dans des véhicules d'investissement à court terme s'ils ont besoin que leur argent augmente d'ici un certain temps. Contrairement aux investissements à long terme comme les actions et les fonds communs de placement qui sont plus risqués et dont le prix peut baisser en raison des marchés baissiers, les placements à court terme sont souvent plus sûrs, car le risque de perdre des gains est souvent plus faible.

Il y a plusieurs raisons pour lesquelles quelqu'un peut vouloir investir dans des titres à court terme. Par exemple, si vous planifiez votre mariage ou espérez verser un acompte sur une nouvelle maison, vous pourriez envisager des investissements à court terme pour faire fructifier votre argent et y avoir accès plus rapidement.

Une autre raison pour laquelle quelqu'un peut devenir un investisseur à court terme est qu'il veut profiter de la hausse des taux d'intérêt dans un court laps de temps. Bien que cette stratégie puisse être difficile, ceux qui connaissent l'investissement à court terme peuvent tirer des bénéfices de leurs titres négociables.

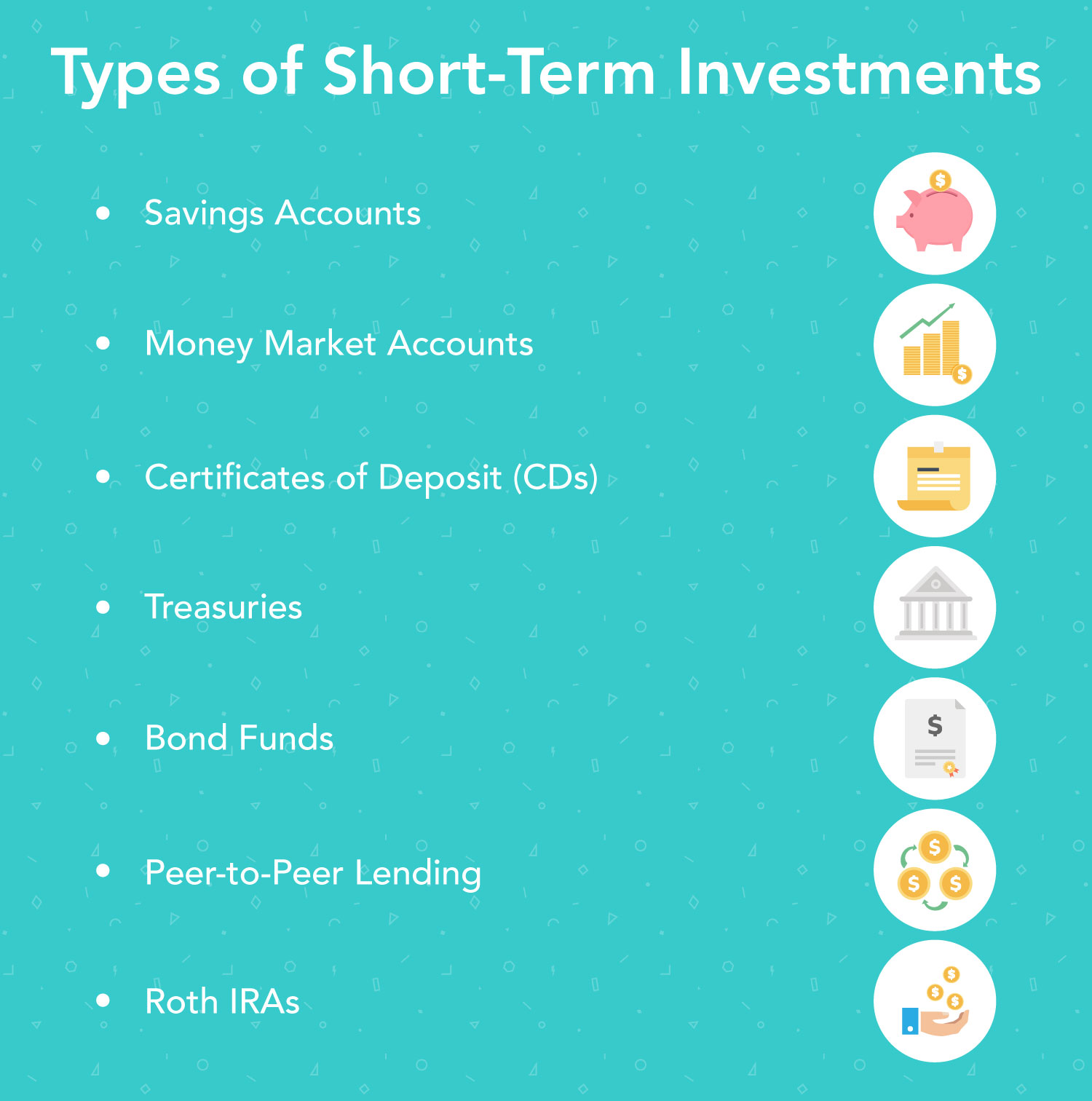

Les types courants de placements à court terme comprennent les comptes d'épargne, comptes du marché monétaire, certificats de dépôt (CD), Trésors, fonds obligataires, prêt entre pairs. Dans la section suivante, vous en apprendrez davantage sur chacun de ces types de placements à court terme.

Types de placements à court terme

Il existe de nombreux investissements à court terme dans lesquels vous pouvez placer votre argent dans l'espoir d'obtenir un rendement. Savoir comment commencer à investir peut être déroutant, surtout si c'est votre première fois et que vous en savez peu sur les différents types de véhicules d'investissement. Au dessous de, nous couvrirons certains des meilleurs investissements à court terme que vous voudrez peut-être envisager en 2020.

1. Comptes d'épargne

Lorsque vous êtes payé, vous placez probablement vos gains sur un compte bancaire. Il existe deux principaux types de comptes bancaires :les chèques et les comptes d'épargne. Les comptes chèques sont parfaits pour les dépenses quotidiennes, comme vous pouvez retirer des fonds pour des factures, épiceries, et d'autres transactions quand vous le souhaitez. C'est parce que les comptes chèques rapportent généralement peu ou pas d'intérêt.

Comptes d'épargne , d'autre part, peut gagner des intérêts. Il existe de nombreux comptes d'épargne où vous pouvez stocker votre argent, et une option est un compte d'épargne à haut rendement. Les comptes d'épargne à haut rendement offrent souvent des taux d'intérêt élevés, qui peut vous rapporter de l'argent au fil du temps. Cependant, ils imposent généralement des limites au nombre de retraits que vous pouvez effectuer chaque mois – généralement six. Les comptes d'épargne sont assurés par la FDIC jusqu'à 250 $, 000, qui protégera votre argent en cas d'effondrement du marché.

Si vous disposez d'une épargne solide ou d'un fonds d'urgence sur un compte courant ne rapportant aucun intérêt dont vous ne prévoyez pas de retirer dans un proche avenir, vous pouvez envisager de placer votre argent sur un compte d'épargne. Cela peut vous rapporter plus d'argent en intérêts chaque mois.

2. Comptes du marché monétaire

UNE compte du marché monétaire est un compte à intérêt élevé qui paie généralement un taux plus élevé qu'un compte d'épargne traditionnel. Cependant, ces comptes nécessitent souvent un investissement minimum, ce qui signifie que vous devrez peut-être déposer une partie importante de votre épargne pour ouvrir l'un de ces comptes. Comptes du marché monétaire, similaire aux comptes chèques, compte épargne, et les CD sont assurés par la FDIC jusqu'à 250 $, 000.

Il est important de ne pas confondre les comptes du marché monétaire avec leur contrepartie plus risquée, fonds communs de placement du marché monétaire. OPCVM monétaires, qui ne sont pas assurés par la FDIC, investir dans des dettes et des maturités courtes à moins d'un an.

3. CD

Certificats de dépôt (CD) sont un instrument d'épargne qui bloque vos fonds pour une période de temps déterminée. Pendant qu'il est verrouillé, la banque ou l'institution financière qui propose votre CD paiera un intérêt à taux fixe pour la durée du CD. Typiquement, plus la durée de votre CD est longue, plus le taux d'intérêt que vous recevrez est élevé. Les CD offrent généralement des taux d'intérêt plus élevés que les comptes d'épargne et les comptes du marché monétaire. Vous pouvez choisir des durées pouvant aller de 7 jours à dix ans. Cependant, les durées de CD les plus courantes sont de six mois, un ans, ou cinq ans.

Lorsque vous ouvrez un CD, vous acceptez généralement de conserver votre argent sur le compte pendant la durée spécifiée. Si vous retirez de l'argent de votre CD avant qu'il n'arrive à échéance, vous pouvez faire face à des frais de retrait anticipé ou devoir renoncer à une partie des intérêts que vous avez gagnés. Un autre inconvénient est que si vous mettez votre argent dans un CD, vous pouvez risquer de rater une autre opportunité qui offre un taux plus élevé.

4. Trésors

Le Trésor américain offre une variété de titres dans lesquels vous pouvez investir et faire fructifier votre argent. Certains des plus courants trésors comprendre:

- Bons du Trésor (T-Notes) : Émis avec des maturités de 2, 3, 5, 7, et 10 ans et payer des intérêts tous les six mois

- Bons du Trésor (T-Bills) : Titres à court terme qui sont vendus à rabais par rapport à leur valeur nominale et dont l'échéance varie de quelques jours à 52 semaines

- Obligations du Trésor (T-Bonds) : Placements à long terme qui paient des intérêts tous les six mois et viennent à échéance dans 20 ou 30 ans

- Obligations à Taux Variable (FRN) : Émis pour une durée de 2 ans avec intérêts payés trimestriellement, avec des paiements d'intérêts à la hausse et à la baisse en fonction des taux d'actualisation des bons du Trésor à 13 semaines

- Titres du Trésor protégés contre l'inflation (TIPS) : Valeurs mobilières de placement de maturité 5, dix, ad 30 ans, les intérêts étant payés tous les six mois, le principal étant ajusté en fonction des variations de l'indice des prix à la consommation

Outre les bons du Trésor, ces bons du Trésor sont tous soutenus par le gouvernement américain et sont des investissements à court terme qui méritent d'être envisagés.

5. Fonds obligataires

Fonds obligataires investir dans un pool d'obligations, telles que les entreprises, municipal, et les obligations d'épargne du gouvernement. Les fonds obligataires ultra-courts sont similaires aux fonds communs de placement. Cependant, au lieu d'investir dans un pool d'actions, ils investissent dans un pool d'obligations de courte durée.

En bref, une obligation est un prêt à un gouvernement ou à une entreprise qui rembourse un taux de rendement fixe. Ils sont généralement plus sûrs que les actions, mais présentent toujours des risques, comme un emprunteur défaillant.

En matière de fonds obligataires, vous voudrez peut-être envisager d'investir dans des sociétés qui détiennent principalement des obligations d'État. En effet, les obligations d'État sont généralement moins risquées que les obligations d'entreprise et ont moins de chances de faire défaut car elles sont soutenues par le gouvernement. Les fonds obligataires sont une option viable si vous recherchez un investissement à haut rendement à court terme. En outre, vous ne ferez probablement pas face à une pénalité si vous vous retirez tôt.

6. Prêt entre pairs

Prêt entre pairs , ou prêt P2P, est un moyen pour les petites entreprises et les particuliers d'accéder au capital via Internet. Le prêt P2P est similaire à un prêt auprès d'une banque, mais vient d'un pair à la place, comme votre voisin, membre de la famille, ou ami.

Pour vous lancer dans le prêt entre particuliers, vous devez d'abord rejoindre une plateforme de prêt et décider quels types de prêts vous offrirez et le risque que vous êtes prêt à accepter. De là, vous pourrez choisir des emprunteurs en fonction de leur solvabilité et commencer à gagner de l'argent grâce aux intérêts.

Avec le prêt P2P, vous pouvez souvent obtenir de meilleurs résultats par rapport aux économies ou aux CD. Cependant, un inconvénient est que les prêts P2P ne sont pas assurés par la FDIC, ce qui signifie que cela peut être un investissement risqué si l'emprunteur fait défaut et ne peut pas rembourser votre prêt.

7. Roth IRA

Épargner pour la retraite est un objectif commun à de nombreuses personnes. Une façon d'épargner pour la retraite est d'avoir un compte de retraite individuel, comme un Roth IRA. Alors que l'objectif initial d'un Roth IRA est d'épargner pour la retraite, il peut être utilisé comme un investissement à court terme. Contrairement à un IRA traditionnel, Les Roth IRA vous permettent d'effectuer des retraits sans encourir de pénalité ni avoir à payer d'impôts sur vos cotisations. Tout gain, cependant, peut faire face à des impôts et des pénalités si vous retirez tôt.

Options de placement pour l'argent à court terme

Il existe de nombreuses options d'investissement pour l'argent à court terme à votre disposition. Vous ne voulez pas être victime d'erreurs d'investissement courantes comme l'achat d'un titre sans faire vos recherches. Reportez-vous au tableau ci-dessous pour voir une comparaison côte à côte des investissements courants à court terme.

Points clés à retenir sur les investissements à court terme

Si vous cherchez à faire fructifier votre argent en peu de temps, les placements à court terme pourraient être l'option pour vous. Voici quelques points clés à retenir sur les investissements à court terme :

- Les investissements à court terme sont des investissements qui peuvent produire des rendements rapidement, généralement en cinq ans ou moins.

- Il existe de nombreux exemples d'investissement à court terme, comme les comptes d'épargne, comptes du marché monétaire, CD, Trésors, fonds obligataires, prêt entre pairs, et Roth IRA.

- Les meilleurs placements à court terme sont ceux qui correspondent à vos objectifs financiers. Il est important de faire vos recherches pour trouver un investissement à court terme qui vous convient.

Sources

FDIC | Investor.gov; Certificats de dépôt | Trésor américain | Bureau des statistiques du travail des États-Unis | Investor.gov; Fonds d'obligations ultra-courtes |

investir

-

Discrimination en matière de crédit et de prêt :Connaissez vos droits

Discrimination en matière de crédit et de prêt :Connaissez vos droits La loi fédérale interdit à un prêteur de vous refuser un crédit, ou proposer des conditions différentes, basé sur des traits protégés comme votre race, couleur ou religion. Cela signifie donc quil n...

-

Comment faire vous-même une évaluation de la maison

Comment faire vous-même une évaluation de la maison Quand les gens achètent ou vendent une maison, ils se tournent souvent vers un agent immobilier pour conclure la transaction à leur place. Alors quun agent immobilier compétent peut inscrire avec succ...

-

Sur quel type de papier l'argent est-il imprimé ?

Sur quel type de papier l'argent est-il imprimé ? Sur quel type de papier largent est-il imprimé Le papier que lon trouve dans les billets dun dollar nest pas comme le papier de votre imprimante. Dans un sens, ce nest peut-être pas du tout du papier...

-

Nationwide Pet Insurance 2021 :est-ce la meilleure option pour vos amis à fourrure (ou à plumes) ?

Nationwide Pet Insurance 2021 :est-ce la meilleure option pour vos amis à fourrure (ou à plumes) ? Quand je suis rentré du travail, Je savais que quelque chose nallait pas. Mon chien, Anya, ne ma pas accueilli à la porte. Je lai trouvée dans ma chambre, gémissant avec sa mâchoire saillante à un ang...