3 façons dont les banques de Wall Street sont perturbées par de nouveaux rivaux

Les banques de Wall Street fournissent un service précieux aux entreprises en les connectant à des sources de liquidités pour financer leur expansion. Alors que les banques d'investissement sont à juste titre blâmées pour avoir permis une spéculation massive - l'essor et l'effondrement de l'immobilier, pour commencer - ils font le travail d'un intermédiaire, mettre en relation les acheteurs d'entreprises avec les vendeurs, bailleurs de fonds avec des bénéficiaires, etc.

Alors que Wall Street a toujours semblé profiter des « perturbateurs » commerciaux qui volent les affaires d'une entreprise en offrant un meilleur produit ou service, ce sont de plus en plus les banques très lucratives de Wall Street elles-mêmes qui sont perturbées. Soudain, ce sont les « maîtres financiers de l'univers » qui doivent surveiller par-dessus leur épaule alors que de nouveaux rivaux minent leur domination.

Voici trois façons dont les entreprises traditionnelles de Wall Street sont attaquées.

1. Les frais diminuent à mesure que les concurrents à bas prix prolifèrent

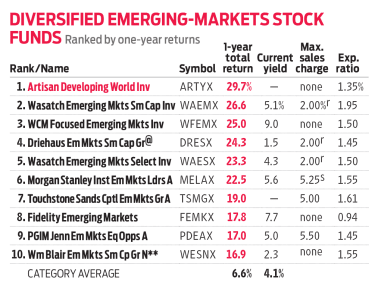

Les gestionnaires d'actifs de Wall Street sont malmenés par la compression des frais, la baisse persistante des frais de gestion de l'argent. De 2009 à 2018, le ratio de dépenses moyen sur un fonds commun de placement en actions est passé de 0,87 pour cent à 0,55 pour cent. Ces revenus sont très lucratifs pour ces entreprises, car une fois qu'ils investissent dans le service de base – un fonds commun de placement, par exemple, ils peuvent fournir le même fonds au client suivant à peu de frais supplémentaires. Cela génère beaucoup de bénéfices au fur et à mesure que le fonds grandit.

Il y a de nombreux rivaux qui s'attaquent à cette vache à lait depuis des années. Vanguard est l'un des plus connus, et il a amassé plus de 5,2 billions de dollars d'actifs sous gestion en janvier 2019. Les frais sur ses fonds communs de placement et ses FNB se situent dans le bas du marché, souvent inférieur à 0,1 pour cent. En réalité, son mandat commercial est de réduire les coûts et de répercuter les économies sur les investisseurs.

D'autres concurrents traditionnels ont évalué leurs fonds de manière agressive, trop. Par exemple, Fidelity Investments a réduit les frais de certains de ses fonds communs de placement les plus importants à 0 %. En d'autres termes, le coût annuel permanent pour les investisseurs de détenir le fonds n'est rien.

Ce ne sont pas seulement ces acteurs traditionnels, mais aussi des débutants tels que les robots-conseillers qui ont réduit les coûts et accru les attentes des clients en matière de faibles frais. Un robot-conseiller typique tel que Wealthfront, Betterment ou Ellevest a fixé le prix de ses services de gestion d'actifs à 0,25 % des actifs par an. C'est incroyablement bon marché pour la qualité des services offerts, y compris les avantages tels que la récolte de pertes fiscales, rééquilibrage automatique et planification basée sur des objectifs.

[LIRE : Découvrez les meilleurs conseillers-robots]

Si cela ne suffit pas, Les sociétés de courtage à bas prix telles qu'Interactive Brokers pèsent sur les revenus de négociation des banques depuis des années. Plus récemment, Robinhood a fait mieux, sans aucune commission. Additionnez le tout, et les rivaux ont réduit les frais de Wall Street.

Ce que cela signifie pour vous :des frais moins élevés avec un niveau de service identique ou même supérieur sont une aubaine pour les consommateurs et les investisseurs. Vous pouvez désormais bénéficier d'une gestion d'actifs à faible coût ou même gratuite en possédant un fonds commun de placement ou un FNB. Si vous souhaitez que quelqu'un gère votre portefeuille, le coût d'un robot-conseiller standard n'est que de 0,25 %, ou 2,50 $ annuellement pour chaque 1 $, 000 investis.

2. Les grands investisseurs contournent les grandes banques pour accéder à la gestion d'entreprise

Les grandes banques d'investissement mettent les investisseurs en relation avec les entreprises, et les banques ont utilisé cette position privilégiée pendant des années pour faire payer aux investisseurs l'accès aux équipes de gestion des sociétés dans lesquelles elles détiennent des actions - des centaines de millions, selon le Wall Street Journal. Dans une conférence type soutenue par une banque, les gestionnaires d'actifs entendent les présentations des dirigeants ou visitent les installations de l'entreprise et peuvent même recevoir un accès individuel à un PDG.

Mais maintenant, cinq des plus grands gestionnaires d'actifs cherchent à changer ce secteur et à contourner les frais élevés. Fidelity Investments, Groupe Capital, Gestion Wellington, T. Rowe Price et le fonds gouvernemental norvégien organisent leurs propres conférences.

La force motrice de ces gestionnaires d'actifs est la compression des frais pour leurs fonds. À mesure que le montant qu'ils peuvent facturer pour les fonds diminue, en raison de la concurrence des parvenus tels que les robots-conseillers, les gestionnaires d'actifs doivent réduire les coûts, trop. Ainsi, les gestionnaires d'actifs font le tour des grandes banques en organisant leurs propres conférences.

D'autres grands gestionnaires d'actifs tels que Blackrock ont mis en place leurs propres équipes d'accès internes pour des raisons similaires, pour réduire les coûts facturés par les grandes banques d'investissement.

En cas de succès, les nouvelles conférences organisées par les asset managers pourraient supplanter les conférences populaires animées par les grandes banques, obligeant les banques à réduire les coûts dans d'autres domaines tels que la recherche.

Ce que cela signifie pour vous :Afin de réduire les coûts grâce à des frais d'accès moins élevés, les grandes banques peuvent réduire les rapports de recherche qu'elles produisent pour les investisseurs, et cela pourrait signifier que la recherche gratuite que vous recevez de votre courtier peut lentement disparaître. Cependant, les investisseurs profitent toujours énormément de la baisse générale des frais sur les produits populaires tels que les fonds communs de placement et les FNB.

3. Les entreprises deviennent publiques sans l'aide des banques

L'un des secteurs d'activité les plus lucratifs pour les banques de Wall Street est l'introduction en bourse, ou IPO. Les introductions en bourse bénéficient d'une excellente presse et d'un grand prestige, et les banques peuvent facturer assez cher pour les gérer - environ 4 à 7 pour cent de l'argent collecté, selon le conseil PwC. Mais avec l'aide de la technologie et d'un monde florissant de financement privé, les futurs débutants en bourse n'ont peut-être tout simplement plus autant besoin des banques de Wall Street qu'avant.

Quelques débuts boursiers de premier plan au cours des deux dernières années – Slack et Spotify – n'étaient pas du tout des introductions en bourse, mais plutôt des annonces directes. Dans une liste directe, une entreprise ne lève pas de fonds dès ses débuts, mais ses actions deviennent disponibles pour être négociées en bourse lorsque les initiés de l'entreprise décident qu'ils veulent les vendre. Les initiés passent un ordre de vente en bourse, et un investisseur normal peut les acheter directement auprès d'un initié.

Une cotation directe est relativement simple, mais ce processus supprime l'intermédiaire - la banque de Wall Street - de son flux lucratif de frais pour la souscription et la vente de la nouvelle introduction en bourse.

Une entreprise peut entreprendre une cotation directe car elle n'a pas besoin de lever des fonds auprès d'investisseurs extérieurs. En d'autres termes, il peut se financer. En revanche, certaines des entreprises les plus perdantes à avoir frappé le marché étaient des introductions en bourse - y compris de grands noms comme Uber et Lyft - et elles avaient besoin que les grandes banques vendent des actions au public car elles brûlaient trop d'argent.

Ce que cela signifie pour vous :générer un intérêt substantiel pour une nouvelle introduction en bourse, les banques peuvent faire monter en flèche l'entreprise, conduisant souvent à des attentes et des évaluations surévaluées. Si les entreprises peuvent éviter ce battage publicitaire en utilisant une liste directe, les investisseurs peuvent acheter des actions nouvellement cotées à moindre coût. Aussi, en achetant via une annonce directe, les investisseurs ne sont pas obligés de soutenir un processus d'introduction en bourse dans lequel seuls les initiés bien positionnés des grandes banques ont accès aux meilleures actions au détriment des autres.

En bout de ligne

La concurrence s'est intensifiée dans toutes sortes d'industries, mais la finance a été l'une des dernières à ressentir la chaleur. Mais les nouveaux arrivants activés par le numérique et d'autres qui en ont marre des frais énormes de Wall Street s'attaquent à la mainmise que les grandes banques exercent sur le secteur depuis des décennies. La concurrence plus forte entraîne une baisse des frais - et c'est une grande victoire pour les petits investisseurs.

investir

- Comment les investisseurs du millénaire peuvent surmonter la grande récession

- Changer de travail ? Qu'arrive-t-il à mon 401k ?

- Qu'est-ce que la moyenne des coûts en dollars ?

- Investissement immobilier - Gérer la volatilité du marché

- Voici ce que les débuts lamentables de Lyft pourraient signifier pour l'introduction en bourse d'Uber

- Qu'est-ce que le Bon du Trésor américain à 10 ans ?

-

9 actions que les gestionnaires intelligents aiment maintenant

9 actions que les gestionnaires intelligents aiment maintenant Getty Images Benjamin Graham, auteur de Linvestisseur intelligent , la bible de linvestissement dans la valeur, a comparé le marché boursier à un homme avec des sautes dhumeur sauvages. Un jour, M...

-

Comment calculer le salaire annuel à partir du salaire horaire

Comment calculer le salaire annuel à partir du salaire horaire De nombreux emplois sont rémunérés sur la base dun taux horaire plutôt que dun salaire annuel divisé en montants prédéterminés pour chaque période de paie. Dhabitude, cela ne change rien, mais parfois...

-

Les avantages d'un dollar faible

Les avantages d'un dollar faible La crise économique actuelle a fait baisser la valeur du dollar américain par rapport aux autres grandes monnaies du monde. Alors quun dollar faible a ses inconvénients, ce nest pas une situation enti...

-

Qu'est-ce que le Next-In First-Out (NIFO) ?

Qu'est-ce que le Next-In First-Out (NIFO) ? Next-In First-Out (NIFO) est une méthode dévaluation des stocks utilisée à des fins internes. NIFO implique de facturer le coût des marchandises venduesCoût des marchandises vendues (COGS) Le coût des...