Que sont les obligations de qualité investissement ?

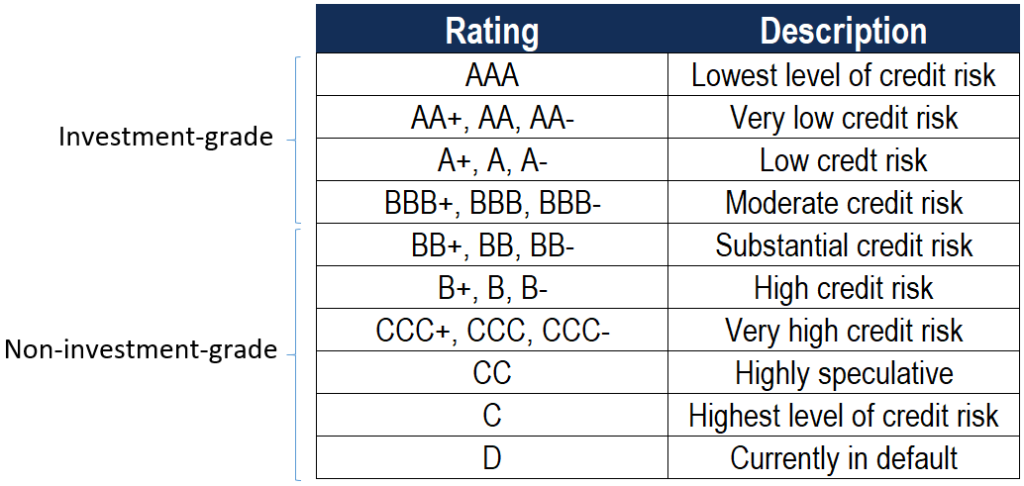

Une obligation de bonne qualité est une classification d'obligations utilisée pour désigner des obligations qui comportent un risque de crédit relativement faibleRisque de créditLe risque de crédit est le risque de perte pouvant résulter du non-respect par une partie des termes et conditions de tout contrat financier, principalement, par rapport aux autres obligations. Il existe trois grandes agences de notation (Standard &Poor's, Moody's, et Fitch) qui fournissent des notations sur les obligations. Chaque agence de notation fixe un rang minimum pour les obligations à classer comme investment grade :

- Standard &Poor's désigne les obligations notées BBB- ou plus en qualité d'investissement.

- Moody's désigne les obligations notées Baa3 ou plus comme investment grade.

- Fitch désigne les obligations notées BBB- ou plus en qualité d'investissement.

Sommaire

- Une obligation de qualité investissement est une classification d'obligations utilisée pour désigner les obligations qui comportent un risque de crédit relativement faible par rapport à d'autres obligations.

- Obligations investment grade, historiquement, ont eu de faibles taux de défaut (faible risque de crédit).

- Les rendements des obligations investment grade sont inférieurs à ceux des obligations non investment grade.

Comprendre les obligations de qualité

Il est extrêmement important de comprendre les cotes de crédit, car elles transmettent des informations concernant le risque de crédit d'une obligation. En d'autres termes, la notation de crédit imposée à une obligation dénote la probabilité de défaillance de l'obligation. Parmi les cotes de crédit, les obligations peuvent être de qualité investment grade ou non. Par exemple, les notations obligataires de Standard &Poor's (S&P)S&P – Standard and Poor'sStandard &Poor's est une société américaine de renseignement financier qui opère en tant que division de S&P Global. S&P est un leader du marché dans les domaines suivants :

En tant que tel, le risque de crédit des obligations de qualité va du niveau de risque de crédit le plus faible à un risque de crédit modéré – les obligations de qualité sont généralement susceptibles de respecter les obligations de paiement. Les obligations qui ne sont pas de qualité investment grade sont appelées junk bondsJunk BondsJunk Bonds, également appelées obligations à haut rendement, sont des obligations notées en dessous de la catégorie investissement par les trois grandes agences de notation (voir l'image ci-dessous). Les junk bonds comportent un risque de défaut plus élevé que les autres obligations, mais ils paient des rendements plus élevés pour les rendre attrayants pour les investisseurs., obligations à haut rendement, ou des obligations non-investment grade.

Taux de défaut pour les obligations de sociétés mondiales

Dans l'étude annuelle 2018 Global Corporate Default and Rating Transition Study réalisée par S&P Global, des informations concernant les taux de défaut globaux de certaines notations obligataires peuvent être trouvées.

Historiquement, les obligations investment grade connaissent un faible taux de défaut par rapport aux obligations non investment grade. Par exemple, S&P Global a indiqué que le taux de défaut d'un an le plus élevé pour AAA, AA, UNE, et les obligations notées BBB (obligations de qualité investissement) étaient de 0 %, 0,38%, 0,39%, et 1,02%, respectivement. Il peut être mis en contraste avec le taux de défaut maximum à un an pour BB, B, et les obligations notées CCC/C (obligations non-investment grade) de 4,22 %, 13,84%, et 49,28 %, respectivement. Par conséquent, les investisseurs institutionnels adhèrent généralement à une politique de limitation des investissements obligataires aux seules obligations de qualité en raison de leurs taux de défaut historiquement bas.

Exemple d'obligations de qualité investissement

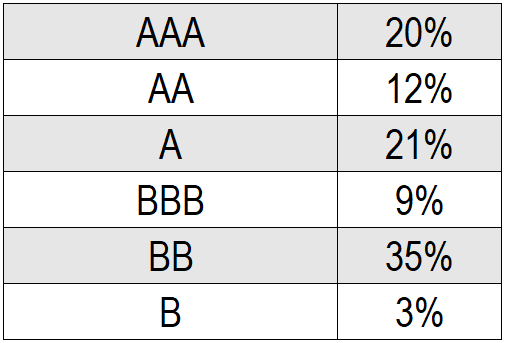

Un investisseur cherche à investir dans un fonds à taux variable. Son critère est que les obligations du fonds doivent être majoritairement (> 50 %) constituées d'obligations de qualité investment grade. Le fonds suit le système de notation de crédit de S&P et présente l'allocation de crédit suivante du fonds :

Le fonds à taux variable satisfait-il aux critères d'être composé majoritairement d'obligations de qualité investment grade ?

Dans le système de notation de crédit de S&P, les obligations notées BBB- ou plus sont considérées comme de bonne qualité. Par conséquent, le fonds à taux variable ci-dessus affiche 62 % de son fonds investi dans des obligations de qualité. Par conséquent, le fonds à taux variable satisfait au critère de l'investisseur.

Implications de la notation de crédit sur les rendements obligataires

Plus l'obligation est notée, plus le rendement obligataire est bas. Le rendement des obligations fait référence au rendement réalisé sur une obligation. En tant que tel, les obligations de qualité supérieure offriront toujours un rendement inférieur à celui des obligations de qualité inférieure. Cela est dû au fait que les investisseurs exigent un rendement plus élevé pour compenser le risque de crédit plus élevé lié à la détention d'obligations de qualité inférieure.

Par exemple, un investisseur peut exiger un rendement de 3 % pour une obligation à 10 ans notée AAA (investment-grade) en raison du risque de crédit extrêmement faible, mais exiger un rendement de 7 % pour une obligation à 10 ans notée B (non-investment-grade ) en raison du risque de crédit implicite plus élevé associé à l'obligation.

Ressources additionnelles

CFI propose la certification Financial Modeling &Valuation Analyst (FMVA)™ Devenir analyste financier certifié en modélisation et évaluation (FMVA)® La certification Financial Modeling and Valuation Analyst (FMVA)® de CFI vous aidera à acquérir la confiance dont vous avez besoin dans votre carrière en finance. Inscrivez-vous dès aujourd'hui!programme de certification pour ceux qui cherchent à faire passer leur carrière au niveau supérieur. Pour continuer à apprendre et à progresser dans votre carrière, les ressources suivantes vous seront utiles :

- Notes des obligationsNotes des obligationsLes notes des obligations sont des représentations de la solvabilité des obligations de sociétés ou d'État. Les notations sont publiées par des agences de notation de crédit et fournissent des évaluations de la solidité financière d'un émetteur d'obligations et de sa capacité à rembourser le principal et les intérêts de l'obligation conformément au contrat.

- Probabilité de défaut Probabilité de défaut La probabilité de défaut (PD) est la probabilité qu'un emprunteur ne rembourse pas son prêt et est utilisée pour calculer la perte attendue d'un investissement.

- Agence de notationAgence de notationUne agence de notation évalue la solidité financière des entreprises et des entités gouvernementales, en particulier leur capacité à payer le principal et les intérêts

- Rendement à l'échéance Rendement à l'échéance (YTM) Le rendement à l'échéance (YTM) – autrement appelé remboursement ou rendement comptable – est le taux de rendement spéculatif ou le taux d'intérêt d'un titre à taux fixe.

investir

- Weekly Market Digest :le S&P 500 clôture à un niveau record

- Qu'est-ce qu'un ETF ? Apprendre les bases

- Qu'est-ce que l'indicateur stochastique rapide ?

- Que sont les options d'achat d'actions et comment fonctionnent-elles ?

- Comment négocier des options

- Guide du débutant pour investir dans les obligations

-

Avantages et inconvénients du réseau Bitcoin !

Avantages et inconvénients du réseau Bitcoin ! Il serait approprié de dire que la création du bitcoin nous a fourni un moyen nouveau mais créatif deffectuer des paiements qui a même le potentiel de devenir la méthode de paiement futuriste à léchel...

-

Brexit et gouvernement faible :une leçon dramatique de l'économie grecque

Brexit et gouvernement faible :une leçon dramatique de l'économie grecque Le Royaume-Uni nest pas le premier pays à être sur le point de quitter lUE. Il peut profiter dune économie beaucoup plus grande et plus productive que celle de la Grèce, mais il existe des similitudes...

-

Une meilleure façon de calculer la valeur de votre temps

Une meilleure façon de calculer la valeur de votre temps Il est à la fois fascinant et utile de calculer la valeur de votre temps. La liberté financière vous offre des options et de la flexibilité. Mais sans temps, ça veut rien dire. Le temps est une ressou...

-

Retraits 401 (k) et IRA pour difficultés - 5 façons de minimiser les impôts et les pénalités

Les urgences arrivent, et cest pourquoi cest une bonne chose que les comptes de retraite tels quun 401 (k) ou un IRA vous permettent de prendre des difficultés ou des retraits anticipés de votre compt...