Meilleurs tarifs CD pour 2021 (Certificat de dépôt)

Un CD est un contrat :vous vous engagez à laisser votre argent en banque pendant une durée déterminée. En échange de votre engagement, votre banque s'engage à vous payer un taux d'intérêt plus élevé (par rapport au taux d'intérêt d'un compte d'épargne ordinaire).

Normalement, un engagement plus long rapporte un taux de rendement plus élevé. Les CD constituent donc un excellent endroit pour stocker de l'argent - si vous êtes doué pour vous engager sur un taux d'intérêt fixe pour une durée fixe.

Oui, vous pourriez accéder à votre argent avant l'expiration du terme, mais vous devrez rembourser une partie des intérêts.

Pour trouver les meilleurs tarifs CD pour 2021, vous êtes au bon endroit. Je partagerai certains des comptes CD les plus rémunérateurs, ainsi que des informations détaillées sur les autres fonctionnalités intéressantes offertes par les comptes CD.

Meilleurs tarifs CD pour septembre 2021

Voici les 10 meilleurs taux de CD des meilleures banques :

- ?? Banque CIT : Meilleur dans l'ensemble

- Banque BBVA

- Découvrir la Banque

- Banque alliée

- Barclays

- Banque Sallie Mae

- Marcus par Goldman Sachs

- Synchronie

- fidélité

- American Express

Banque CIT

Offrant des taux d'intérêt compétitifs et des conditions flexibles sans frais mensuels, Les CD de CIT Bank constituent un excellent moyen de faire fructifier votre épargne, que ce soit à court ou à long terme.

De façon intéressante, avec CIT Banque, vous pourriez obtenir des rendements annuels en pourcentage (APY) plus élevés sur certains des produits à plus court terme (par exemple, L'APY à 12 mois de CIT est supérieur à son APY de 36 mois) – pensez donc à CIT Bank lorsque vous êtes nerveux au sujet des engagements à long terme mais que vous souhaitez tout de même un taux sain.

CIT Bank propose 3 types de produits CD :les CD à terme, CD sans pénalité de 11 mois, et des CD Jumbo.

Les CD à terme de CIT Bank offrent des taux attractifs pour des durées allant de 6 mois à 5 ans - tandis que les CD sans pénalité de CIT offrent certains des meilleurs taux du marché avec un dépôt d'ouverture minimum de 1 $, 000 – vous donnant accès à la flexibilité, ainsi que des intérêts lucratifs.

- Meilleur taux de CD : {{ rate }} APY ({{ term }} terme et {{ min }} dépôt minimum)

- Pénalité de retrait anticipé : dépend du terme et du type du CD

- Assuré FDIC : Oui

Continuer la lecture:

- En tant que banque en ligne, CIT paie de bons taux sur les comptes du marché monétaire et même sur son compte courant. Lisez notre revue complète de CIT Bank.

Banque BBVA

Si vous préférez investir dans l'une des plus grandes banques des États-Unis plutôt que dans une institution financière uniquement en ligne, BBVA pourrait être une bonne option pour vous.

Les CD de BBVA Bank offrent l'un des taux de rendement annuels les plus élevés disponibles sans frais de service mensuels. Plus, vous pouvez être rassuré que votre argent est entre de bonnes mains parce que vous investissez dans l'une des principales banques commerciales américaines.

L'achat d'un certificat de dépôt auprès d'une banque traditionnelle au lieu d'une banque en ligne signifie que vous pouvez visiter des succursales physiques et demander un CD en personne - si c'est ce que vous préférez. Cependant, l'APY peut varier selon que vous achetez votre CD en ligne, en personne, ou par téléphone.

- Meilleur taux de CD : {{ rate }} APY ({{ term }} terme et {{ min }} dépôt minimum)

- Pénalité de retrait anticipé : 25 $ plus 1 % du montant retiré (pour les termes CD de 365 jours ou moins); 25 $ plus 3 % du montant retiré (pour les termes CD de plus de 365 jours)

- Assuré FDIC : Oui

Continuer la lecture:

- Lisez notre critique BBVA complète.

Découvrir la Banque

Discover Bank propose certains des taux de CD les plus élevés ainsi que plusieurs options de durée (d'une durée plus courte de 3 mois à une durée plus longue de 10 ans). Cela offre une flexibilité supplémentaire - tous les concurrents n'offrent pas un éventail de termes aussi large.

Avec Discover Bank, les durées de CD les plus longues paient les taux les plus élevés. Par exemple, un CD de 3 mois paiera 0,35%; un terme d'un an paie 1,35%.

Vous pouvez accéder à votre argent plus tôt si vous en avez besoin, mais une pénalité vous sera facturée. Cependant, sans frais mensuels et une gestion de compte facile sur l'application Discover, c'est une option CD solide, si Discover Bank’s $2, Le dépôt minimum de 500 n'est pas trop élevé pour vous.

- Meilleur taux de CD : {{ rate }} APY ({{ term }} terme et {{ min }} dépôt minimum)

- Pénalité de retrait anticipé : selon la durée (de 3 mois d'intérêt simple pour une durée CD de moins d'un an à 24 mois d'intérêt simple pour une durée CD de 7 à 10 ans)

- Assuré FDIC : Oui

Continuer la lecture:

- Lisez notre revue complète de Discover Bank.

Banque alliée

Ally Bank est un autre endroit idéal pour trouver des tarifs avantageux sur les CD. La banque en ligne propose des CD High Yield, Augmentez votre taux de CD, ainsi que des CD No Penalty, vous offrant de nombreuses options.

Les CD High Yield d'Ally Bank sont disponibles pour des durées allant de 3 mois à 5 ans, et vous paierez une pénalité si vous souhaitez accéder à votre argent plus tôt. Les CD No Penalty sont une meilleure option si vous pensez avoir besoin de récupérer votre argent avant la date d'échéance - cependant, les tarifs des CD sans pénalité sont plus bas.

Les CD Raise Your Rate vous permettent de profiter d'un taux de CD plus élevé offert par Ally Bank (s'il se présente pendant votre mandat). Vous commencez avec un seul taux, avoir ensuite la possibilité de le majorer pendant la durée du CD au taux actuel du CD 2 ans, ou deux fois si vous choisissez le terme de 4 ans. La date d'échéance ne change pas, mais vous pouvez faire en sorte que votre argent aille un peu plus loin.

- Meilleur taux de CD : {{ rate }} APY ({{ term }} terme et {{ min }} dépôt minimum)

- Pénalité de retrait anticipé : dépend de la durée du CD et du type de CD

- Assuré FDIC : Oui

Continuer la lecture:

- Lisez notre revue complète de la banque Ally.

Barclays

Barclays, basé à Londres, propose également de fantastiques CD en ligne aux clients américains, avec des tarifs attractifs pour une variété de conditions. Par exemple, vous pouvez verrouiller 1% APY, que vous achetiez un CD d'un an ou un CD de 5 ans ou quelque chose entre les deux, ce qui est assez génial.

Votre intérêt se compose quotidiennement, et il n'y a pas de frais mensuels ni de solde minimum. Les taux de CD constants vous permettent de créer une échelle de CD stable afin de maximiser vos revenus. L'échelonnement de CD signifie diviser votre dépôt en plusieurs CD avec des dates d'échéance différentes.

Cette stratégie réduit le risque d'avoir besoin d'accéder à votre argent avant la date d'échéance, mais c'est une arme à double tranchant car votre taux d'intérêt pourrait diminuer avec l'ensemble du marché.

- Meilleur taux de CD : {{ rate }} APY ({{ term }} terme et {{ min }} dépôt minimum)

- Pénalité de retrait anticipé : dépend de la durée du CD

- Assuré FDIC : Oui

Continuer la lecture:

- Lisez notre revue complète de la Barclays Bank.

Banque Sallie Mae

La banque Sallie Mae propose d'excellentes options de prêts étudiants - et vous pouvez trouver d'excellentes options pour les certificats de dépôt à intérêt élevé.

Les taux de CD de Sallie Mae sont généreux – et la banque propose plusieurs options de CD à court et à long terme (de 6 mois à 5 ans). Les taux de la banque sont particulièrement compétitifs pour les CD à plus court terme - comme les termes de 6 mois ou de 9 mois - car la plupart des banques proposent des taux plus bas pour ces termes. Typiquement, une banque offrira des taux plus élevés plus la durée du CD est longue.

Cela dit, vous aurez besoin d'un dépôt minimum de 2 $, 500 (et pour maintenir cet équilibre) pour obtenir des rendements compétitifs. Il n'y a pas de frais mensuels, mais vous paierez des frais de dépôt remboursés de 5 $.

Et – comme pour la plupart des autres comptes CD – vous paierez une pénalité si vous retirez votre argent avant l'échéance.

- Meilleur taux de CD : {{ rate }} APY ({{ term }} terme et {{ min }} dépôt minimum)

- Pénalité de retrait anticipé : dépend de la durée du CD

- Assuré FDIC : Oui

Marcus par Goldman Sachs

Marcus by Goldman Sachs propose également des certificats de dépôt à haut rendement pour des durées allant de 6 mois à 6 ans, en particulier si vous cherchez à obtenir un taux attractif pour des investissements de plus courte durée. Un CD Marcus by Goldman Sachs de 12 mois peut vous rapporter jusqu'à 1,4% APY.

Vous auriez besoin de 500 $ pour ouvrir un compte CD avec Marcus par Goldman Sachs.

Vous pouvez également vérifier combien vous pourriez gagner au fil du temps à l'aide du calculateur de CD sur le site Web de la banque - et cela vous garantira de vous enthousiasmer pour vos rendements potentiels.

- Meilleur taux de CD : {{ rate }} APY ({{ term }} terme et {{ min }} dépôt minimum)

- Pénalité de retrait anticipé : dépend de la durée du CD

- Assuré FDIC : Oui

Synchronie

Les CD de Synchrony Bank sont disponibles pour des durées de 3 à 60 mois - et ils offrent toujours d'excellents taux. Synchrony n'offre pas beaucoup de cloches et de sifflets (non géant , cogner ou toute autre option amusante !) – des certificats de dépôt à terme simples.

Synchrony est une institution financière en ligne uniquement. Cela signifie que vous ne trouverez pas de succursales physiques dans votre région - et cela peut être une rupture pour certaines personnes.

Comme pour tous les autres fournisseurs de cette liste, votre argent est assuré par la FDIC avec Synchrony, jusqu'à 250 $, 000. Vous pouvez également facilement compter sur le pouce avec l'application Synchrony la mieux notée, qui vous permet de contrôler vos comptes depuis votre smartphone (que ce soit iOS ou Android).

- Meilleur taux de CD : {{ rate }} APY ({{ term }} terme et {{ min }} dépôt minimum)

- Pénalité de retrait anticipé : dépend de la durée du CD

- Assuré FDIC : Oui

Continuer la lecture:

- Lisez notre revue complète de Synchrony Bank.

fidélité

Fidelity n'est peut-être pas une institution financière que vous connaissez bien - cependant, ce courtier en ligne à faible coût de premier ordre peut vous aider à trouver certains des meilleurs taux de CD.

Les CD négociés ressemblent aux CD bancaires. Ils paient tous deux des taux d'intérêt fixes (qui sont généralement plus élevés que les taux d'un compte d'épargne traditionnel). Ils ont tous deux des dates d'échéance et des protections FDIC.

La principale différence entre les CD négociés et les CD bancaires réside dans la manière dont ils sont achetés et vendus. Les CD négociés sont achetés et vendus par des sociétés de courtage. Vos CD peuvent être conservés dans différentes banques mais tous gérés via Fidelity. Cela pourrait étendre votre protection FDIC au-delà de 250 $, 000 sans gérer plusieurs comptes bancaires.

Fidelity vend des CD négociés via deux plateformes :les offres de nouvelles émissions, et le marché secondaire. C'est un excellent endroit pour l'échelonnement de CD (c'est-à-dire, configurer vos CD de manière à ce qu'ils mûrissent à des intervalles échelonnés).

Vous pouvez gagner jusqu'à 1,1% APY avec le CD de 5 ans de Fidelity. Fidelity ne facture aucun frais de maintenance et dispose d'une application mobile très appréciée, que vous pouvez utiliser pour gérer votre CD en déplacement.

- Meilleur taux de CD : {{ rate }} APY ({{ term }} terme et {{ min }} dépôt minimum)

- Pénalité de retrait anticipé : dépend de la durée du CD

- Assuré FDIC : Oui

Continuer la lecture:

- Lisez notre examen complet de la fidélité.

American Express

Vous connaissez American Express pour ses badges de carte de crédit omniprésents chez les détaillants; vous ne pouvez pas associer cette marque à des économies d'argent. Mais les titulaires de carte peuvent ouvrir des comptes d'épargne à haut rendement ou acheter des CD d'une durée allant jusqu'à cinq ans.

Les tarifs d'American Express ne vous épateront pas. Ils plafonnent à 1,1% APY pour une durée CD de 60 mois. Mais vous obtiendrez une flexibilité et une transparence inhabituelles.

Par exemple, avec American Express, vous pouvez transférer automatiquement vos revenus d'intérêts sur un compte d'épargne ou sur le solde de votre carte de crédit. Cela n'aidera pas vos objectifs d'épargne à long terme, du moins pas directement. Mais les revenus d'intérêts pourraient gruger le solde de votre carte de crédit.

- Meilleur taux de CD : {{ rate }} APY ({{ term }} terme et {{ min }} dépôt minimum)

- Pénalité de retrait anticipé : Dépend du terme

- Assurance-dépôts FDIC : Oui

Continuer la lecture:

- Lisez notre revue complète de la banque American Express.

Qu'est-ce qu'un certificat de dépôt et comment fonctionne-t-il ?

Les CD sont des comptes d'épargne spéciaux sur lesquels vous stockez votre argent pendant une période déterminée en échange d'un taux d'intérêt attractif. La plupart du temps, votre argent est en quelque sorte bloqué – et vous ne pouvez l'utiliser qu'à la date d'échéance du CD.

C'est parce que vous acceptez de laisser votre banque utiliser votre dépôt pendant une période de temps spécifique. En échange, la banque vous offre un rendement annuel en pourcentage (APY) plus élevé.

Les CD sont idéaux lorsque vous souhaitez maximiser votre taux d'intérêt garanti sur l'argent que vous n'avez pas besoin de dépenser. Si vous avez besoin d'utiliser l'argent, n'achetez pas de CD. Ouvrez plutôt un compte d'épargne en ligne à haut rendement ou un compte du marché monétaire.

Ou recherchez un CD à court terme. La plupart des meilleurs fournisseurs de CD de ma liste ci-dessus ont des durées de 3 mois et 6 mois avec des taux qui dépassent les taux d'épargne habituels.

Et même si vous avez acheté un CD à long terme et avez eu besoin de l'argent plus tôt que prévu en raison d'une urgence, vous pouvez toujours dépenser l'argent. Vous n'aurez qu'à payer une pénalité de retrait anticipé qui annule normalement une partie de vos intérêts créditeurs, transformer votre CD en un compte d'épargne ordinaire.

CD vs comptes d'épargne traditionnels

Outre l'APY plus élevé que vous gagnerez sur la plupart des CD, en quoi les comptes CD diffèrent-ils des comptes d'épargne traditionnels ?

Tout simplement, Les CD n'ont pas la flexibilité qu'offre un compte d'épargne. Vous n'aurez pas la liberté de retirer et de déposer quand vous le souhaitez. Vous échangez cette liberté contre un taux d'intérêt plus élevé.

Aussi, vous avez souvent besoin d'un dépôt minimum plus élevé pour ouvrir des comptes CD. Pas toujours, bien que. Certaines banques comme Barclays vous permettent d'ouvrir un CD avec n'importe quel montant. Et certaines banques exigent un dépôt minimum pour ouvrir un compte d'épargne.

Comment choisir le meilleur CD pour vos besoins financiers

L'ouverture d'un compte CD est l'un des véhicules d'investissement à faible risque les plus lucratifs que vous trouverez. Si vous bloquez votre argent pendant une période définie, votre banque vous récompensera avec un taux d'intérêt plus élevé, ce qui est idéal si vous êtes heureux de ne pas voir votre argent pendant une période définie pendant que vous le laissez fructifier.

Maintenant que vous connaissez tant de fournisseurs de CD, vous vous demandez peut-être comment choisir le fournisseur le mieux adapté à vos besoins financiers. En plus des tarifs, tenez compte de la durée du CD et de sa structure de pénalité au cas où vous auriez besoin d'un retrait anticipé.

Des choses inattendues se produisent - donc mon conseil serait d'en avoir un autre, peut-être un compte d'épargne à haut rendement plus flexible qui vous donne un accès sans pénalité à vos fonds en cas d'urgence.

Si vous n'en avez pas, choisissez le CD avec la pénalité la plus faible (ou pas de pénalité, comme proposé par Ally Bank) pour les retraits anticipés pourrait être une bonne idée.

Échelle de CD

J'ai mentionné l'échelonnement plusieurs fois jusqu'à présent, mais ce sujet mérite plus d'attention. Les échelles CD sont un moyen simple de gagner des taux plus élevés tout en conservant une certaine flexibilité. Regardons un exemple.

Nous dirons que vous avez 5 $, 000 et vous ne vous attendez pas à avoir besoin d'argent avant quelques années. Vous pourriez acheter un CD de 36 mois et gagner un intérêt décent sur vos 5 $, 000 tant que vous n'avez pas eu besoin d'argent pendant trois ans.

Ou vous pouvez construire une échelle de CD. Avec cette stratégie, vous achèteriez cinq CD séparés, chacun valant 1 $, 000. Chez Barclays, vos cinq CD pourraient gagner 1,2 % par an. Mais les dates de maturité du CD seraient toutes différentes :

- CD 1 an : 1 $, 000

- CD de 2 ans : 1 $, 000

- CD 3 ans : 1 $, 000

- CD 4 ans : 1 $, 000

- CD 5 ans : 1 $, 000

A la fin de la première année, votre CD d'un an arriverait à maturité, avoir gagné 12 $ en intérêts. Vous pourriez retirer votre 1 $, 012 ou roulez l'argent dans un nouveau CD de 5 ans pour garder l'échelle en mouvement.

Chaque année, vous auriez la possibilité de retirer environ un cinquième de votre épargne sans pénalité. Aussi, chaque année, vous pourriez profiter de taux d'intérêt plus élevés. Si les CD à 5 ans paient 0,25% de plus cette fois l'année prochaine parce que la Réserve fédérale a augmenté son taux préférentiel, vous pourriez gagner plus. Bien sûr, si les taux baissent, vous gagnerez moins.

CD et IRA :une belle combinaison

Les IRA (comptes de retraite individuels) vous permettent d'économiser de l'argent pour la retraite tout en économisant de l'argent sur vos impôts sur le revenu. Les épargnants pour la retraite peuvent protéger jusqu'à 6 $, 000 en revenus d'impôts fédéraux (7 $, 000 si vous avez 50 ans ou plus). Ou, si vous ouvrez un Roth IRA, vous pouvez reporter vos économies d'impôt jusqu'à ce que vous atteigniez la retraite et retirer l'argent.

Disons que vous avez fixé l'objectif d'épargne de maximiser votre contribution IRA de 6 $, 000 (en 2021). C'est bien de laisser l'argent inactif, gagner des intérêts, dans votre IRA, mais la mise en place de CD au sein de votre IRA peut ajouter plus de potentiel de croissance.

Puisque vous n'avez pas l'intention de toucher à l'argent de toute façon, vous pouvez maximiser la croissance des intérêts en choisissant une durée à long terme pour votre CD. En réalité, vous pouvez acheter un 6 $, 000 CD 5 ou 10 ans chaque année. Configurez les CD pour qu'ils se renouvellent automatiquement, puis laissez fructifier votre épargne-retraite.

Vous pourriez éventuellement gagner plus avec des fonds communs de placement ou des ETF, mais avec des CD, vous auriez des protections FDIC (protection d'assurance-dépôts NCUA dans une coopérative de crédit) jusqu'à 250 $, 000.

Si vous avez un IRA traditionnel, vous ne devriez pas avoir à payer d'impôts sur les intérêts gagnés sur le CD. Avec un Roth IRA, vous paieriez des impôts sur le revenu pour cette année, mais vous pourriez retirer des fonds en franchise d'impôt à la retraite.

Banques en ligne contre banques nationales contre coopératives de crédit

De nombreuses banques de ma liste ci-dessus fonctionnent uniquement comme des banques en ligne. Cela signifie que vous ne trouverez pas de guichets automatiques, branches, ou même des cartes de débit ou de crédit lorsque vous ouvrez un compte. Au lieu, vous suivrez tout le processus, y compris vos dépôts initiaux, en ligne.

Mais parce qu'ils ont des frais généraux inférieurs, les banques en ligne peuvent offrir des taux de rendement plus élevés sur vos CD, ce qui signifie que vous pourriez générer plus de revenus d'intérêts.

Les banques traditionnelles ont leurs avantages, trop. Il y a quelque chose à dire pour entrer dans une succursale de votre quartier et rencontrer les personnes avec qui vous effectuez des opérations bancaires. Si cela est important pour vous, cela ne vous dérangera pas de gagner un taux d'intérêt fixe inférieur sur vos comptes de dépôt.

La plupart des banques en ligne ne peuvent pas supporter le poids de vos besoins bancaires quotidiens. Ils n'offrent pas assez de variété dans les produits bancaires. Vous auriez donc besoin d'une banque en ligne pour travailler en collaboration avec votre banque de quartier. (Le capital un est une exception.)

Les coopératives de crédit fédérales offrent une troisième option. Elles ont tendance à payer des taux plus élevés que les banques nationales car les coopératives de crédit ne génèrent pas de bénéfices pour les actionnaires. Au lieu, les membres des coopératives de crédit partagent les bénéfices. Vous devrez adhérer à une coopérative de crédit pour utiliser ses services.

Comment déposer de l'argent sur un compte CD de banque en ligne ?

Les gens se posent beaucoup cette question. Ils veulent les taux de compte plus élevés dont parlent les banques en ligne, mais ils ne veulent pas envoyer de chèques ou d'espèces. je ne voudrais pas, Soit.

La meilleure façon de déposer de l'argent dans une banque en ligne sera de passer par votre banque nationale ou votre coopérative de crédit. Vous pouvez connecter votre banque en ligne uniquement à votre compte bancaire de quartier. Ensuite, vous pouvez effectuer des virements électroniques d'une banque à l'autre.

Donc, si vous économisez 1 $, 000 en pourboires en espèces et je voulais ouvrir un CD chez Ally Bank, vous déposez l'argent dans votre banque de quartier, puis transférez le même montant de dépôt sur votre compte Ally. Donnez quelques jours ouvrables à vos banques pour effectuer le transfert.

La plupart des banques en ligne n'acceptent pas les espèces. Ils peuvent accepter les chèques postés. Presque tous vous permettent de faire des dépôts mobiles.

Tous les CD sont-ils assurés au niveau fédéral ?

Les CD bancaires ont une protection FDIC ou NCUA jusqu'à 250 $, 000. Les CD négociés peuvent ne pas offrir cette même protection, surtout lorsque leurs taux d'intérêt sont liés à un marché boursier comme le S&P 500 ou le Dow.

Aussi, certaines maisons de courtage vendent des CD qui stockent des fonds dans des banques offshore - connues sous le nom de CD Yankee - qui n'ont pas de protection d'assurance-dépôts fédérale.

Les taux d'intérêt les plus élevés jamais enregistrés pour les CD

Croyez-le ou non, Les CD payaient plus de 15 % au début des années 1980. Juste quelques mois d'intérêt à l'époque généreraient plus d'un terme CD de 5 ans maintenant. Au cours de la Grande Récession de 2010, les taux de CD à 1 an sont tombés en dessous de 0,3% – des plus bas historiques.

Pour le mettre en perspective, au début des années 80, quand les taux de CD étaient si élevés, un prêt hypothécaire de 30 ans peut vous coûter 20 % d'intérêt. C'était un autre monde financier à l'époque.

CD spécialisés pour des occasions spéciales

Pour la plupart des débutants, un CD de base fera l'affaire. Vous obtiendrez des taux plus élevés sur des durées plus longues. Vous trouverez un monde sensé avec des règles sensées.

Les CD peuvent devenir beaucoup plus élaborés, bien que. Vous pouvez acheter :

- CD géant :Vous pourriez obtenir des taux plus élevés sur des dépôts minimum de 100 $, 000 ou parfois 50 $, 000.

- CD sans pénalité :Vous bénéficieriez d'un taux d'intérêt inférieur à celui des CD traditionnels, mais vous ne feriez pas face à la pénalité de retrait anticipé.

- CD d'appoint :Vous pourriez demander une augmentation de taux si la banque propose des taux plus élevés sur les nouveaux CD. Normalement, vous obtenez une augmentation pendant votre mandat. TIAA propose un bon Bump-Up CD.

- Intensifier le CD :Votre taux pourrait augmenter annuellement selon un calendrier établi par la banque. Ces taux ont tendance à commencer bas et à finir haut, créant une moyenne similaire au taux d'un CD traditionnel.

- CD de l'IRA :Comme nous en avons discuté, vous pourriez accélérer votre épargne-retraite et vous protéger des impôts.

- CD complémentaire : Vous pouvez ajouter au dépôt initial de votre CD.

- CD négocié :Vous les achèteriez via une maison de courtage, comme discuté plus tôt. Vos taux pourraient suivre le marché boursier, vous pourriez répartir vos dépôts sur plusieurs banques, et vous pourriez ne pas avoir de protections FDIC.

Quand dois-je acheter des CD ?

Les CD répondent à la définition d'un investissement. Au lieu de dépenser de l'argent, vous le laissez travailler pour vous. Votre argent gagnera de l'argent au fil du temps.

Avec l'assurance-dépôts FDIC et NCUA jusqu'à 250 $, 000 par institution financière, votre argent CD est aussi sûr que vous pourriez jamais vous attendre. Depuis son ouverture en 1933, la FDIC n'a pas perdu un centime d'argent assuré. C'est un assez bon bilan.

Les investisseurs sérieux ne seront pas enthousiasmés par le taux de rendement d'un CD. Mais ces produits bancaires ont touché un point idéal :des rendements plus élevés avec un risque minimal. Ils sont aussi plus prévisibles. Vous connaissez votre taux et vous savez combien votre argent va fructifier pendant la durée du CD.

Alors, quand faut-il acheter ? Les CD devraient s'intégrer dans votre vie financière plus large. Attendez d'avoir économisé votre fonds d'urgence d'au moins trois mois de dépenses. De cette façon, vous êtes beaucoup moins susceptible d'exploiter votre CD avant sa date d'échéance.

Les hauts revenus qui se trouvent dans des tranches d'imposition plus élevées pourraient perdre de l'argent en s'appuyant trop fortement sur les comptes CD. Par exemple, si vous étiez imposé à un taux élevé sur vos revenus d'intérêts - et que l'inflation a modifié la valeur du dollar pendant la durée de votre CD - vous pourriez subir une perte.

En bref, Les CD ne feront pas fructifier votre argent comme des investissements plus ambitieux peuvent le faire. Mais lorsque vous chronométrez correctement vos achats de CD - en achetant des CD à long terme avant une baisse des taux d'intérêt - vous pouvez protéger votre investissement des fluctuations du marché au sens large.

Divulgations supplémentaires :Millennial Money s'est associé à CardRatings et creditcards.com pour notre couverture des produits de cartes de crédit. Argent millénaire, CardRatings et creditcards.com peuvent recevoir une commission des émetteurs de cartes. Ce site n'inclut pas toutes les sociétés financières ou offres financières. Des avis, Commentaires, les analyses &recommandations n'appartiennent qu'à l'auteur, et n'ont pas été examinés, approuvé ou approuvé par l'une de ces entités.la finance

-

Les inconvénients du change

Les inconvénients du change Les marchés des changes permettent aux commerçants dacheter et de vendre des devises. Négoce de devises, également connu sous le nom de trading forex, est devenu un choix dinvestissement populaire. C...

-

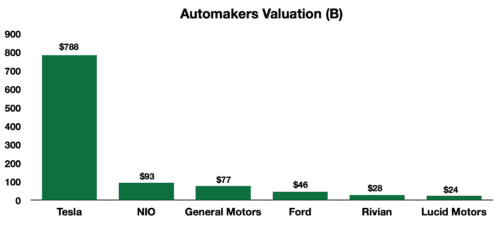

Action Lucid Motors :quand pouvez-vous investir dans cette introduction en bourse de véhicules électriques

Action Lucid Motors :quand pouvez-vous investir dans cette introduction en bourse de véhicules électriques Mis à jour le 26 mars Le 22 février, il vient dêtre annoncé que Lucid Motors a conclu un accord définitif de fusion avec Churchill Capital IV (CCIV) à une valeur de capital pro forma de 24 milliard...

-

Qu'est-ce que le changement de valeur ?

Qu'est-ce que le changement de valeur ? Le changement de valeur fait référence au changement apporté au prix des actions pour correspondre au nombre de toutes les actions en circulation émises et actuellement détenues par les investisseurs....

-

Base interne vs base externe :imposition des sociétés de personnes (754)

Base interne vs base externe :imposition des sociétés de personnes (754) Lanalyse de la base interne par rapport à la base externe affecte la fiscalité dun partenariatCoentreprise immobilièreUne coentreprise immobilière (JV) joue un rôle crucial dans le développement et le...