Qu'est-ce que l'exposition à la traduction ?

Le risque de conversion est une sorte de risque comptable qui survient en raison des fluctuations des taux de change.

Sommaire

- Le risque de conversion est une sorte de risque comptable qui survient en raison des fluctuations des taux de change.

- La conversion des valeurs des participations d'une filiale étrangère dans la monnaie nationale de la société mère peut entraîner des incohérences si les taux de change changent continuellement.

- Il existe quatre méthodes de mesure de l'exposition à la traduction :courant/non courant, Monétaire/Non monétaire, Taux actuel, et les méthodes temporelles.

Comprendre l'exposition à la traduction

Les biens, Passifs, actions, et les bénéfices d'une filiale d'une société multinationaleMultinational company (MNC)Une société multinationale est une société qui opère dans son pays d'origine, ainsi que dans d'autres pays du monde. Elle maintient qu'elles sont généralement libellées dans la devise du pays dans lequel elle est située. Si la société mère est située dans un pays avec une devise différente, les valeurs des avoirs de chaque filiale doivent être converties dans la monnaie du pays d'origine.

Une telle conversion peut conduire à certaines incohérences dans le calcul des résultats consolidés de la société si le taux de change change dans la période intermédiaire. C'est l'exposition à la traduction.

Par exemple, une filiale autrichienne d'une entreprise américaine achète un immeuble d'une valeur de 100 €, 000 le 1er septembre 2019. A cette date, le taux de change euro-dollar est de 1 € =1,20 $, donc la valeur du bâtiment convertie en dollars est de 120 $, 000.

La société décide de convertir tous ses avoirs étrangers en dollars, présenter un bilan consolidé au 31 mars 2020. Ce jour-là, le taux de change passe à 1 € =1,15 $, donc la valeur du bâtiment tombe à 115 $, 000.

Mesure de l'exposition à la traduction

L'exposition à la conversion peut souvent représenter une représentation déformée des avoirs internationaux d'une entreprise si les devises étrangères se déprécient considérablement par rapport à la devise nationale.

Les comptables peuvent choisir parmi plusieurs options tout en convertissant les valeurs des avoirs étrangers en monnaie nationale. Ils peuvent choisir de convertir au taux de change actuel ou au taux historique en vigueur au moment de la survenance d'un compte.

Quel que soit le taux qu'ils choisissent, cependant, doit être utilisé régulièrement pendant plusieurs années, conformément au principe comptable IB Manual – Accounting PrinciplesAccounting Principles for Investment Banking Analysts. Une compréhension fondamentale des principes comptables est essentielle à la création de toute analyse financière significative. L'analyse des fusions et acquisitions nécessite une connaissance des concepts comptables. Nous construisons depuis le début et essayons de résumer et d'expliquer la comptabilité de la cohérence. Le principe de cohérence oblige les entreprises à utiliser les mêmes techniques comptables au fil du temps pour maintenir l'uniformité dans les livres de compte.

En cas d'adoption d'une nouvelle technique, il doit être mentionné clairement dans les notes de bas de page des états financiers.

Par conséquent, il existe quatre méthodes pour mesurer l'exposition à la traduction :

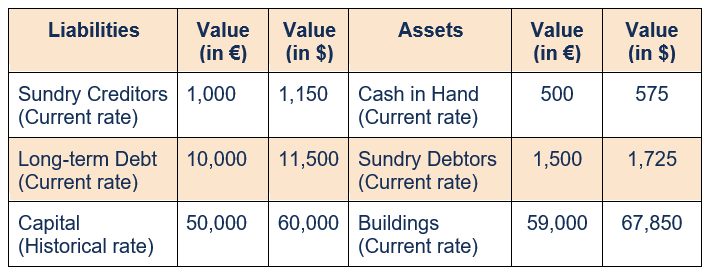

1. Méthode actuelle/non actuelle

Les valeurs des actifs et passifs courants sont converties au cours de change en vigueur à la date du bilan. D'autre part, les actifs et passifs non courants sont convertis à un taux historique.

Éléments d'un bilanBilanLe bilan est l'un des trois états financiers fondamentaux. Les états financiers sont essentiels à la fois à la modélisation financière et à la comptabilité. qui sont amortis ou convertis en espèces dans un délai d'un an sont appelés éléments courants, comme les prêts à court terme, factures à payer/à recevoir, et divers créanciers/débiteurs. Tout élément qui reste au bilan plus d'un an est un élément non courant, comme les machines, imeuble, prêts à long terme, et investissements.

Considérons le bilan suivant d'une filiale européenne d'une entreprise américaine, qui suit la méthode. Supposons que le taux de change historique soit 1 € =1,20 $, et le taux actuel est de 1 € =1,15 $.

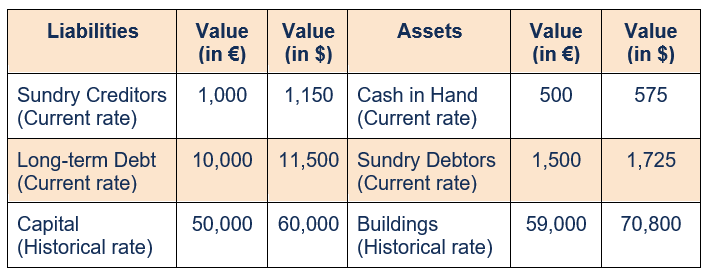

2. Méthode monétaire/non monétaire

Tous les comptes monétaires sont convertis au taux de change actuel, tandis que les comptes non monétaires sont convertis à un taux historique.

Les comptes monétaires sont les éléments qui représentent une somme d'argent fixe, à recevoir ou à payer, comme de l'argent liquide, débiteurs, créanciers, et prêts. Machinerie, immeubles, et le capital sont des exemples d'éléments non monétaires car leurs valeurs de marché peuvent être différentes des valeurs mentionnées au bilan.

Le bilan établi selon la méthode monétaire/non monétaire sera le suivant :

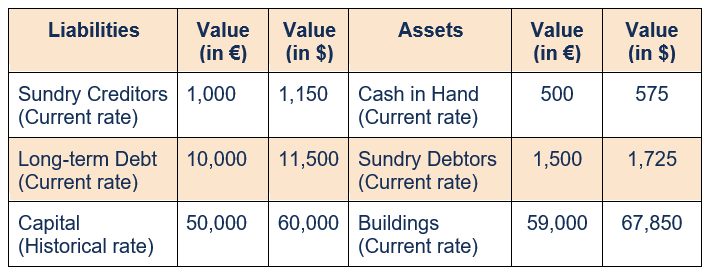

3. Méthode du taux actuel

La méthode du taux actuel est la méthode la plus simple, dans laquelle la valeur de chaque élément du bilan, sauf capitale, est converti au taux de change en vigueur. Le stock de capital est évalué au taux en vigueur au moment de l'émission du capital.

Le bilan établi selon la méthode du taux courant sera le suivant :

4. Méthode temporelle

La méthode temporelle est similaire à la méthode monétaire/non monétaire, sauf dans son traitement des stocks. La valeur des stocks est généralement convertie en utilisant le cours historique, mais si le bilan enregistre les stocks à la valeur de marchéValeur de marchéLa valeur de marché est généralement utilisée pour décrire la valeur d'un actif ou d'une entreprise sur un marché financier. Il est déterminé mutuellement par les acteurs du marché et, il est converti en utilisant le taux de change en vigueur.

Dans l'exemple ci-dessus, s'il existe un stock de marchandises inscrit au bilan à sa valeur historique de, disons 1 € 000, sa valeur en dollars après conversion sera de $ (1, 000 x 1,2), ou 1 $, 200.

Cependant, si l'inventaire des marchandises est enregistré à la valeur marchande actuelle de, disons 1 € 050, alors sa valeur sera de $(1, 050 x 1,15), ou 1 $, 207,50.

Dans chacune des méthodes utilisées ci-dessus, il y a un décalage entre les valeurs totales des actifs et des passifs après conversion. Lors du calcul du revenu et du bénéfice net, les variations des taux de change peuvent fausser les montants dans une large mesure, c'est pourquoi les comptables ont souvent recours à la couverture pour écarter ce risque.

Lectures connexes

CFI est le fournisseur officiel de la page du programme Commercial Banking &Credit Analyst (CBCA)™ - CBCAGet obtenez la certification CBCA™ de CFI et devenez Commercial Banking &Credit Analyst. Inscrivez-vous et faites progresser votre carrière grâce à nos programmes et cours de certification. programme de certification, conçu pour transformer n'importe qui en un analyste financier de classe mondiale.

Pour continuer à apprendre et à développer vos connaissances en analyse financière, nous vous recommandons vivement les ressources supplémentaires ci-dessous :

- Taux de change effectif nominal (NEER)Taux de change effectif nominal (NEER)Le taux de change effectif nominal (NEER) est une forme de mesure du taux de change nominal d'une devise par rapport à un panier d'autres devises à l'aide d'un

- Gain/Perte de changeForeign Gain/Perte de changeUn gain/perte de change se produit lorsqu'une entreprise achète et/ou vend des biens et services dans une devise étrangère, et que la monnaie fluctue

- Monnaie nationaleMonnaie nationaleUne monnaie nationale est une monnaie émise par l'autorité monétaire ou la banque centrale d'un pays. C'est le moyen par lequel les biens ou services sont

- Arrangement de couverture Arrangement de couverture Un arrangement de couverture fait référence à un investissement dont l'objectif est de réduire le niveau des risques futurs en cas d'évolution défavorable du prix d'un actif. La couverture fournit une sorte de couverture d'assurance pour se protéger contre les pertes d'un investissement.

Comptabilité

-

L'un des États les moins peuplés devrait être la destination de retraite la plus prisée des États-Unis - voici pourquoi

L'un des États les moins peuplés devrait être la destination de retraite la plus prisée des États-Unis - voici pourquoi Si vous déménagez dans le meilleur état pour prendre votre retraite, il fera 20 degrés à Noël, vous atterrirez environ 1, 300 miles de locéan Atlantique ou Pacifique, et votre foyer dadoption comptera...

-

Rente vs IRA :quelle est la différence ?

La planification de la retraite peut souvent être un processus difficile et déroutant. Les produits complexes et le jargon financier font que ce qui devrait être une entreprise simple semble carrément...

-

Comment ignorer la trace pour un dépôt

Comment ignorer la trace pour un dépôt Lorsquune personne quitte la ville et se rend dans un lieu inconnu pour éviter la reprise de son véhicule, il peut être difficile de localiser la voiture. Les hommes de pension doivent être créatifs, ...

-

Épargne-retraite pour les travailleurs âgés défaillante

Épargne-retraite pour les travailleurs âgés défaillante Les coûts de la retraite senvolent dans un contexte de hausse des prix, problèmes dinflation LAdministration de la sécurité sociale envisage daugmenter les paiements de retraite lannée prochaine pou...