Quel est le ratio prêt-valeur pour un prêt hypothécaire inversé?

Loan to value (LTV) est le rapport entre le montant d'un prêt et la valeur de la propriété au moment de la souscription du prêt. La plupart des prêts hypothécaires sans assurance hypothécaire nécessitent une LTV ne dépassant pas 80 %, c'est-à-dire l'hypothèque ne peut pas dépasser 80 pour cent de la valeur de la propriété. Dans un prêt hypothécaire inversé, LTV n'est pas une fonction autonome. C'est-à-dire, il n'y a pas de maximum indiqué et le rapport est influencé par d'autres facteurs ; cependant, dans la plupart des cas, cela correspond à une fourchette d'environ 50 à 65 pour cent.

Comment fonctionne un prêt hypothécaire inversé?

Un prêt hypothécaire inversé est un prêt immobilier offert aux personnes âgées de 62 ans et plus qui n'a pas à être remboursé tant que l'emprunteur continue de vivre dans le logement hypothéqué. Les intérêts courent généralement sur le principe, de sorte que le solde du prêt peut être plusieurs fois le montant initial du prêt. Il s'agit d'un prêt sans recours, ce qui signifie que l'emprunteur n'est pas personnellement responsable du remboursement. Plutôt, la valeur nette initiale de la maison ainsi que son appréciation sur la durée du prêt sont la source attendue des fonds de remboursement. L'emprunteur paie une assurance hypothécaire qui servira à rembourser le prêteur si la valeur nette de la maison n'est pas suffisante pour rembourser intégralement le prêt.

Conditions de prêt

Il n'y a que deux qualifications de base pour un emprunteur de prêt hypothécaire inversé :l'âge et la valeur nette de la maison. La valeur nette minimale requise de la maison, cependant, n'est pas un chiffre spécifique applicable à tous les cas. Plutôt, c'est l'un des nombreux facteurs interdépendants qui entrent en ligne de compte pour déterminer le montant maximum de votre prêt. Ces facteurs sont la valeur de la maison, jusqu'à un plafond maximum ; âge; taux d'intérêt; et type de prêt, qui comprennent une somme forfaitaire, mensualité sur une durée déterminée, mensualité sur toute votre vie, ligne de credit, ou une combinaison de ces options.

Formule

La formule pour déterminer le montant maximum du prêt que vous recevriez, selon une longue étude du Federal Reserve Board, est complexe et peut être modifié périodiquement par le ministère du Logement et de l'Urbanisme. Cela commence par la valeur de votre maison, jusqu'à une limite nationale fixée à 625 $, 500 à partir de 2011. Dans la deuxième étape, votre âge et le taux d'intérêt actuel facturé pour le type de prêt que vous souhaitez sont comparés pour arriver à une valeur comprise entre 0 et 1 qui est multipliée par la valeur de votre maison ou le plafond maximum, Le plus petit. Le chiffre qui en résulte est le montant maximal du prêt auquel vous êtes admissible. A partir de ce chiffre, vous soustrayez toute dette existante que vous avez sur la maison. C'est le montant d'argent que vous pouvez recevoir, moins les frais de clôture du prêt.

Calculatrice en ligne

Parce que la formule est si complexe et que les taux des prêts changent quotidiennement, il existe des calculateurs de prêt hypothécaire inversé en ligne que vous pouvez utiliser pour déterminer le montant auquel vous seriez admissible et, par conséquent, le montant des capitaux propres dont vous devez disposer pour être admissible. Par exemple, un célibataire de 62 ans, avec 300 $, 000 maison, qui veut un prêt hypothécaire inversé forfaitaire serait admissible à un prêt de 157 $, 000 au taux fixe de 6,4 %, qui comprend l'assurance hypothécaire. Si le propriétaire détient 50 pour cent de la valeur nette de la maison, cela voudrait dire qu'elle doit aussi 150 $, 000 sur une hypothèque existante. L'hypothèque devrait être remboursée avec l'hypothèque inversée, laissant 7 $, 000 pour payer les frais de clôture. Un propriétaire du même âge, vouloir le même prêt et obtenir le même taux ne serait pas éligible s'il avait une LTV de plus de 50 pour cent. À mesure qu'un emprunteur vieillit, le montant de son prêt augmenterait et donc son LTV augmenterait également. A 90 ans, le même emprunteur recevrait 210 $, 000, résultant en un LTV d'environ 67 pour cent.

financement de la maison

- Quel est le solde du capital d'un prêt hypothécaire?

- Quelle est l'importance de la garantie?

- Qu'est-ce qu'un solde différé dans un prêt hypothécaire?

- Qu'est-ce que le prêt de refinancement du programme HARP ?

- Qu'est-ce qu'un prêt hypothécaire à solde élevé?

- Quel est le meilleur type de prêt pour un mobil home ?

- Qui est le constituant dans une hypothèque?

- La définition d'une hypothèque d'écart

- Choisir le type de prêt hypothécaire pour vous

-

Quel est le taux de rétention ?

Quel est le taux de rétention ? Le taux de rétention (également connu sous le nom de ratio de rétention du revenu net) est le ratio des revenus non distribués dune entreprise à son revenu netRevenu netLe revenu net est un élément cl...

-

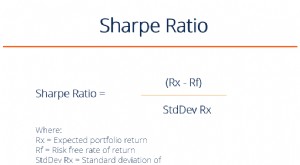

Qu'est-ce que le rapport de Sharpe ?

Qu'est-ce que le rapport de Sharpe ? Nommé daprès léconomiste américain, William Sharpe, le ratio de Sharpe (ou indice de Sharpe ou ratio de Sharpe modifié) est couramment utilisé pour évaluer la performance dun investissement en ajustan...