Générer des revenus à partir d'un 500 $,

Tout au long de votre carrière, la planification de la retraite met l'accent sur l'épargne et l'investissement. Une fois à la retraite, comment faire durer ce tas d'argent pendant 30 ou 40 ans ? C'est une énigme beaucoup plus grande.

Reconfigurer votre stratégie d'investissement pour la retraite peut être délicat. À moins que vous n'ayez la richesse d'un magnat du pétrole et que vous puissiez vous débrouiller avec des intérêts, préparer votre portefeuille pour la retraite est vraiment un exercice d'équilibre entre des investissements croissants, préserver le capital et générer des revenus.

Une personne qui prend sa retraite à 70 ans peut vivre jusqu'à 90 ou même 100 ans. Le financement de 30 années de non-travail nécessitera un peu d'argent et probablement un certain risque pour garder votre portefeuille aussi longtemps que vous pourriez l'être.

Bankrate a demandé à trois planificateurs financiers comment ils concevraient un portefeuille pour générer des revenus pour un retraité de 70 ans avec un pécule de 500 $, 000 et aucune autre source de revenu en dehors de la sécurité sociale. Selon l'administration de la sécurité sociale, la prestation mensuelle moyenne pour les travailleurs retraités au début de 2011 était de 1 $, 177, ce qui s'avère être un revenu annuel de 14 $, 124.

Équilibrer les besoins de revenus avec la réalité

Dans un scénario idéal, les retraités n'auraient jamais besoin de toucher à leur capital. Tous leurs besoins en revenus seraient couverts par des paiements d'intérêts, plus-values et dividendes. Mais que se passe-t-il si quelqu'un a besoin de plus de revenus sur une base annuelle que son portefeuille ne peut en fournir ?

Dans cette situation hypothétique, le retraité a des besoins de revenu totalisant 50 $, 000 par an.

C'est un problème. Pour que leur portefeuille finance leurs besoins de revenus annuels, moins les cotisations de la Sécurité sociale, ils auraient besoin de retirer de l'argent à un taux d'environ 7 % par an, ce qui signifie qu'ils pourraient échouer s'ils vivent une vie longue et saine.

"Bien sûr, il n'y a aucune garantie d'avenir, mais il est raisonnable de s'attendre, sur la base de données historiques, qu'ils pourraient en tirer 25 $, 000 par an en revenus de portefeuille, », déclare le planificateur financier agréé Robert Fragasso, président et chef de la direction de Fragasso Financial Advisors à Pittsburgh.

Cela suppose des rendements annuels de 7 % ou 8 % par an et des retraits ne dépassant pas 5 %.

« Pour retirer plus de 5 % des risques de manger le principal, et je ne leur conseillerais pas de faire ça, " il dit.

Il n'y a qu'une autre solution pour les retraités qui ne peuvent réduire leurs dépenses :trouver un emploi à temps partiel.

Lisez la suite pour voir comment trois conseillers financiers concevraient un portefeuille pour générer un revenu à partir de 500 $, 000 portefeuille. Tous disent qu'au moins la moitié du portefeuille devrait être consacrée à des titres à revenu fixe, et l'un recommande une allocation importante de 23 pour cent aux stratégies alternatives.

Frank Germack

CFA, Directeur du Département Investissement chez Rehmann Financial à Troy, Michigan

Équilibrer la génération de revenus tout en atténuant les risques est l'objectif principal d'un portefeuille de retraite de cette taille, dit Frank Germack, directeur du département investissement chez Rehmann Financial à Troy, Michigan

Pour se protéger contre le risque de taux d'intérêt et l'inflation, il suggère de diversifier les titres à revenu fixe.

Mais, « une chose un peu plus difficile à faire avec un portefeuille de 500 $, 000 est avoir une diversification adéquate, " il dit.

À cette fin, il recommande d'utiliser des fonds négociés en bourse plutôt que des titres individuels.

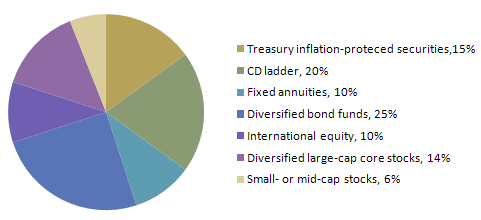

La recommandation de portefeuille de Frank Germack

53 % de titres à revenu fixe / 47 % d'actions via des ETF et des fonds

« Lorsque vous achetez de plus petites exploitations, les majorations peuvent être un peu plus élevées que la création du portefeuille avec différents types de titres, », dit Germack.

Qu'entend-il par balises ? « Les obligations sont généralement majorées lorsqu'elles sont vendues, c'est-à-dire si un bureau (d'obligations) achète 50 $, 000 obligations au prix de 100 $, ils peuvent ré-offrir aux clients au prix de 101,50 $. Le 1,50 $ reflète une majoration. »

Inversement, le spread bid/ask sur un ETF est extrêmement faible, aussi bas qu'un centime de prix, selon Germack. Le spread bid/ask représente la différence entre le prix auquel quelqu'un vendra le titre et le prix que l'acheteur est prêt à payer.

« Les ETF offrent une meilleure liquidité, sans parler de la diversification de centaines de sous-jacents, " il dit.

Il suggère encore plus de diversification en détenant des investissements internationaux à revenu fixe.

« Il fut un temps où les titres à revenu fixe internationaux étaient considérés comme opaques, difficile à évaluer ou de faible qualité. Mais nous voyons maintenant que certains pays - l'Australie, Canada, Corée — offrent des rendements attractifs sur leurs titres de très bonne qualité, " il dit.

Les avoirs internationaux fourniront des revenus et pourront se prémunir contre l'érosion du pouvoir d'achat due à la chute du dollar.

Pour gérer le risque de taux d'intérêt et la hausse de l'inflation, Germack recommande de s'en tenir à des échéances au milieu de la courbe des taux pour la plupart des avoirs obligataires, ou environ cinq à sept ans.

Dan Yu

Directeur général de la division Wealth d'EisnerAmper et expert principal en retraite

Pour les retraités avec 500 $, 000 économisés, Dan Yu recommande de diversifier avec de nombreux investissements qui généreront des revenus. En réalité, 70 pour cent de son portefeuille se compose de placements à revenu fixe.

« Ce que nous voulons, ce sont des flux de revenus provenant d'un fonds commun de placement obligataire diversifié. En raison de la base d'actifs limitée, les fonds obligataires seraient le meilleur choix du point de vue de la diversification. Il faut comprendre qu'à mesure que l'intérêt augmente, le capital du fonds obligataire subira une certaine baisse, " il dit.

Afin de minimiser les dommages causés par la hausse des taux d'intérêt, les investisseurs doivent maintenir la maturité moyenne du fonds obligataire inférieure à quatre ans.

Pour éviter de perdre du pouvoir d'achat à cause de l'inflation, il recommande d'allouer environ 30 pour cent aux actions. L'utilisation d'investissements plus agressifs générera une croissance au fil du temps qui devrait dépasser le taux d'inflation. Bien sûr, les investissements agressifs comportent un risque plus élevé.

La recommandation de portefeuille de Dan Yu

70 % de titres à revenu fixe / 30 % d'actions

« Une chose qui pourrait être ajoutée est une rente fixe qui est versée presque immédiatement ou dans les 30 jours suivant l'apport du capital. C'est une façon de couvrir le pari qu'ils vivent longtemps; au moins il y a un flux de revenu fixe en plus de ce que fournit la sécurité sociale, " dit Yu. Il allouerait 50 $, 000 à la rente.

« Une rente fixe immédiate pour un homme de 70 ans devrait rapporter environ 250 $ par mois. Cela varie un peu d'une entreprise à l'autre, " il dit.

Le secret pour trouver une bonne rente est d'être bien conseillé. Les rentes variables ont tendance à être plus délicates avec beaucoup de frais cachés qui ne sont pas dans le meilleur intérêt du client, dit Yu.

En plus de la rente fixe, Yu recommande d'utiliser 100 $, 000 pour construire une échelle de CD.

Au fur et à mesure que les CD mûrissent, l'investisseur pourrait évaluer sa situation financière et décider du montant à réintégrer dans l'échelle.

Dans l'exemple de Yu, le retraité obtiendrait des revenus de dividendes et de gains en capital en plus des intérêts de l'échelle CD, fonds obligataire et des versements réguliers de la rente fixe.

Robert Fragasso

Planificateur financier agréé, président et chef de la direction de Fragasso Financial Advisors à Pittsburgh.

L'un des aspects les plus importants à considérer lors de la conception d'un portefeuille est la capacité du client à s'en tenir au programme.

« S'ils commencent à faire volte-face, écouter les conseillers de coin de rue, ils peuvent se retrouver égarés et perdre du capital. Et ils ne peuvent pas se permettre de perdre du capital dans ce scénario, ", dit Fragasso.

Une fois les actifs répartis en investissements, un rééquilibrage régulier offrira des occasions de rafler certains revenus.

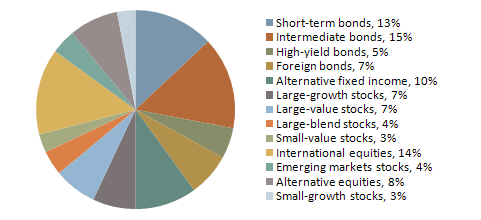

La recommandation de portefeuille de Robert Fragasso

50 pour cent de titres à revenu fixe / 50 pour cent d'actions

« On garde toujours trois mois au moins, parfois six, mais nous gardons toujours trois mois de distributions de revenus sur le marché monétaire (fonds), ", dit Fragasso.

« Comme nous rééquilibrons chaque trimestre, nous examinons ce réservoir de paiements de revenu et veillons à ce qu'il reste plein. Nous le faisons lorsque nous liquidons pour rééquilibrer le portefeuille, " il dit.

Lors du rééquilibrage, les investisseurs vendent des portions d'investissements qui ont bien fonctionné et achètent davantage de positions qui ont échoué afin de remettre le portefeuille en conformité avec le modèle d'origine.

Il n'est pas facile de naviguer avec succès dans une stratégie de revenu de retraite, dit Fragasso. Les retraités devraient déléguer ce travail à un conseiller de confiance qui suit la planification financière des manuels.

"Il existe de nombreuses théories et beaucoup d'entre elles n'ont pas été testées, et certains d'entre eux vont être testés sur vous, l'investisseur, peut-être pour la première fois. Vous voulez un conseiller de confiance qui gère selon les principes du manuel pour vous guider dans ce genre de période, " il dit.

- Dois-je toucher ma pension pour acheter une voiture ?

- Quand vendre ses pièces d'argent ?

- Transférer de l'argent d'un ancien à un nouveau 401(k) ?

- Investissements alternatifs

- Comment analyser un portefeuille

- Rééquilibrer votre portefeuille

se retirer

- Comment calculer le revenu des opérations des composants abandonnés

- Comment créer une stratégie de portefeuille de retraite

- 3 conseils pour obtenir plus de revenus de vos investissements

- Revenu du portefeuille

- Revenu du portefeuille et impôts

- 4 raisons pour lesquelles vous avez besoin d'un IRA dans votre portefeuille de retraite

- Le revenu est important lors du choix entre Roth ou IRA traditionnel

- À quoi s'attendre d'un examen de portefeuille

- 3 actions à dividendes élevés pour augmenter le revenu du portefeuille

-

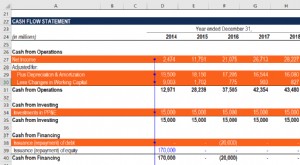

Comment calculer le FCFE à partir du revenu net

Comment calculer le FCFE à partir du revenu net Flux de trésorerie disponible sur capitaux propres (FCFE)Flux de trésorerie disponible sur capitaux propres (FCFE)Le flux de trésorerie disponible sur capitaux propres (FCFE) est le montant de trésore...

-

Comment passer de deux revenus à un seul

Comment passer de deux revenus à un seul Envisagez-vous de vous absenter du travail pour élever une famille - ou votre conjoint a-t-il récemment perdu son emploi ? Vivre avec un seul revenu peut être difficile, mais cela ne doit pas être syn...