Qu'est-ce qu'une frontière efficace ?

Une frontière efficiente est un ensemble de portefeuilles d'investissement qui devraient fournir les rendements les plus élevés à un niveau de risque donné. Un portefeuille est dit efficace s'il n'existe pas d'autre portefeuille offrant des rendements supérieurs pour un niveau de risque inférieur ou égal. La localisation des portefeuilles sur la frontière efficiente dépend du degré de tolérance au risque de l'investisseur.

La frontière efficace est une ligne courbe. C'est parce que chaque augmentation du risque se traduit par une quantité de rendements relativement plus faible. En d'autres termes, il y a un rendement marginal du risque décroissant, et il en résulte une courbure.

La diversification des actifs de votre portefeuille entraîne une augmentation des rendements et une diminution des risques, ce qui conduit à un portefeuille qui se situe sur la frontière efficiente. Par conséquent, diversificationDiversificationLa diversification est une technique d'allocation des ressources du portefeuille ou du capital à une variété d'investissements. L'objectif de la diversification est d'atténuer les pertes peut créer un portefeuille efficace qui est situé sur une ligne courbe.

Comment fonctionne une frontière efficace ?

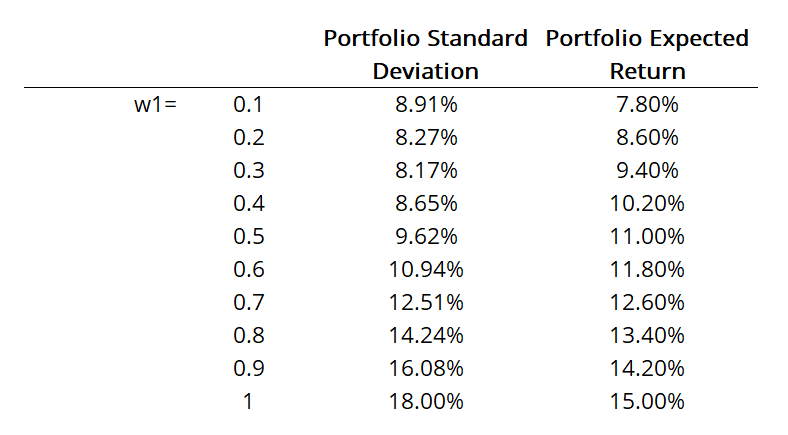

Il est représenté en traçant les rendements attendus d'un portefeuille et l'écart type des rendements. L'axe des y est composé des rendements attendus du portefeuille. L'axe des x est étiqueté comme l'écart type des rendements, qui est une mesure du risque.

Un portefeuille est ensuite tracé sur le graphique en fonction de ses rendements attendus et de l'écart-type des rendements. Le portefeuille est comparé à la frontière efficiente. Si un portefeuille est tracé sur le côté droit du graphique, il indique qu'il existe un niveau de risque plus élevé pour le portefeuille donné. S'il est tracé en bas du graphique, le portefeuille offre de faibles rendements.

Exemple pratique

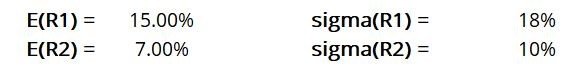

Dans notre exemple, il y a deux atouts. Le rendement attendu du premier actif est de 15%, et l'autre affiche un rendement attendu de 7 %. L'écart-typeÉcart-typeD'un point de vue statistique, l'écart type d'un ensemble de données est une mesure de l'ampleur des écarts entre les valeurs des observations contenues du premier actif est de 18%, alors que le deuxième actif présente un écart type de 10 %. Le tableau ci-dessous montre l'écart type et les rendements attendus pour un portefeuille composé des deux actifs. Lorsque les points de données dans le tableau sont tracés, il montre une frontière efficace.

Image de CFI Efficient Frontier and CAL TemplateEfficient Frontier and CAL TemplateCe modèle de frontière efficace et CAL montre comment construire une frontière de portefeuille et un graphique linéaire CAL pour trouver le portefeuille optimal. La frontière efficace Une frontière de portefeuille est un graphique qui cartographie tous les portefeuilles possibles avec différentes combinaisons de pondérations d'actifs, avec des niveaux d'écart type du portefeuille

Image de CFI Efficient Frontier et CAL TemplateEfficient Frontier and CAL TemplateCe modèle de frontière efficace et CAL montre comment construire une frontière de portefeuille et un graphique linéaire CAL pour trouver le portefeuille optimal. La frontière efficiente Une frontière de portefeuille est un graphique qui cartographie tous les portefeuilles possibles avec différentes combinaisons de pondération d'actifs, avec des niveaux d'écart type du portefeuille

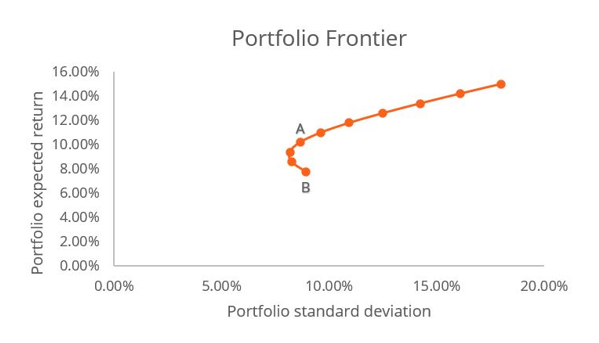

Selon le critère moyenne-variance, Le portefeuille A est un meilleur choix que le portefeuille B si E(R)

A partir du graphique, on peut voir qu'il y a deux portefeuilles situés au point A et au point B. Le critère de moyenne-variance démontre comment le portefeuille A est un meilleur investissement que le portefeuille B parce que le portefeuille A offre des rendements attendus plus élevés pour un montant de risque légèrement inférieur.

Importance d'une frontière efficace

La frontière efficiente est le fondement de la théorie moderne du portefeuilleThéorie moderne du portefeuille (MPT)La théorie moderne du portefeuille (MPT) fait référence à une théorie de l'investissement qui permet aux investisseurs de constituer un portefeuille d'actifs qui maximise le rendement attendu pour, qui est l'idée de la façon dont les investisseurs visent à créer un portefeuille qui maximise les rendements attendus en fonction d'un niveau de risque spécifique. Il aide les investisseurs à comprendre les risques et les rendements potentiels de leurs portefeuilles et à analyser comment ils se comparent à l'ensemble optimal de portefeuilles considérés comme efficaces. Cela aide les investisseurs à modifier en conséquence leurs stratégies d'investissement en comprenant le niveau de risque qui se rapporte à chaque portefeuille.

Il convient de noter qu'il n'y a pas de frontière efficace unique pour tout le monde. Chacun est différent pour chaque investisseur car il dépend de plusieurs facteurs - tels que le nombre d'actifs dans le portefeuille, l'industrie des actifs, et le degré de tolérance au risque de l'investisseur.

Limites d'une frontière efficace

La frontière efficace est construite sur des hypothèses qui peuvent ne pas décrire avec précision des situations réalistes. Par exemple, cela suppose que tous les investisseurs pensent rationnellement et évitent les risques. Il suppose également que les fluctuations des prix du marché ne dépendent pas du nombre d'investisseurs, et tous les investisseurs bénéficient d'un accès égal à l'emprunt à un taux d'intérêt sans risque.

De telles hypothèses ne sont pas toujours vraies, étant donné que certains investisseurs peuvent ne pas prendre de décisions rationnelles, et certains investisseurs sont des preneurs de risques élevés. Tous les investisseurs n'obtiennent pas également un accès égal à l'emprunt.

En outre, il suppose que les rendements des actifs se traduisent par une distribution normale Distribution normale La distribution normale est également appelée distribution gaussienne ou gaussienne. Ce type de distribution est largement utilisé en sciences naturelles et sociales. Les. Cependant, en réalité, les rendements des actifs ne suivent souvent pas une distribution normale, car il varie souvent de trois écarts types par rapport à la moyenne.

Davantage de ressources

CFI propose des cours de modélisation financière et des programmes de formation pour vous permettre de devenir un analyste certifié des marchés des capitaux et des valeurs mobilières (CMSA). Faites progresser votre carrière grâce à nos programmes et cours de certification. ™ Page du programme - CMSAInscrivez-vous au programme CMSA® de CFI et devenez un analyste certifié des marchés des capitaux et des valeurs mobilières. Faites progresser votre carrière grâce à nos programmes et cours de certification. Pour continuer à en apprendre davantage sur des sujets liés à la finance et développer vos compétences en tant qu'analyste financier, ces ressources vous seront utiles :

- Capital Asset Pricing Model (CAPM)Capital Asset Pricing Model (CAPM)Le Capital Asset Pricing Model (CAPM) est un modèle qui décrit la relation entre le rendement attendu et le risque d'un titre. La formule CAPM montre que le rendement d'un titre est égal au rendement sans risque plus une prime de risque, sur la base de la version bêta de ce titre

- WACCWACCWACC est le coût moyen pondéré du capital d'une entreprise et représente son coût mixte du capital, y compris les capitaux propres et la dette.

- Ligne d'allocation de capital (CAL) et portefeuille optimalLigne d'allocation de capital (CAL) et portefeuille optimalGuide étape par étape pour construire la frontière de portefeuille et la ligne d'allocation de capital (CAL). La ligne d'allocation de capital (CAL) est une ligne qui représente graphiquement le profil risque-rendement des actifs risqués, et peut être utilisé pour trouver le portefeuille optimal.

- Portfolio VariancePortfolio VarianceLa variance du portefeuille est une valeur statistique qui évalue le degré de dispersion des rendements d'un portefeuille. C'est un concept important dans la théorie moderne de l'investissement. Bien que la mesure statistique en elle-même puisse ne pas fournir d'informations significatives, nous pouvons calculer l'écart type du portefeuille en utilisant la variance du portefeuille.

investir

- Qu'est-ce que l'écart de portefeuille ?

- Qu'est-ce que la gestion active de portefeuille obligataire ?

- Qu'est-ce que la gestion active ?

- Qu'est-ce que le rendement actif d'un portefeuille ?

- Qu'est-ce que l'analyse d'attribution ?

- La diversification :qu'est-ce que c'est et comment ça marche

- Qu'est-ce que la théorie moderne du portefeuille ?

- Qu'est-ce qu'un portefeuille ?

- Qu'est-ce que le rééquilibrage de portefeuille?

-

Qu'est-ce que l'efficacité du marché ?

Qu'est-ce que l'efficacité du marché ? Lefficacité du marché est un terme relativement large et peut faire référence à toute mesure qui mesure la dispersion de linformation sur un marché. Un marché efficace est celui où toutes les informat...

-

Qu'est-ce que la planification de portefeuille ?

Qu'est-ce que la planification de portefeuille ? La planification de portefeuille est le processus délaboration de stratégies pour la construction dun portefeuille dinvestissement. Le portefeuille dinvestissement doit englober la tolérance au risque...